Daily Report

La posibilidad de un rally navideño se va diluyendo según los inversores ponderan unos tipos elevados durante más tiempo en unos mercados que ya han subido cerca de un 20% desde el mes de octubre. La ausencia de grandes referencias centra la atención en la evolución de los tipos de interés donde los gestores aprovechan para deshacer posiciones en activos de riesgo. Los bancos centrales no deberían abusar de unas herramientas excesivamente contractivas que agudicen la desaceleración, por lo que con la mitad de munición operativa la presión de precios tardaría más en estabilizarse a cuenta de no caer en una recesión agresiva.

Las plazas asiáticas amanecían con correcciones destacando el Nikkei con caídas cercanas al 3% tras conocerse la decisión del BoJ de mantener tipos ultrabajos pero ampliando el rango de cotización de los bonos a largo plazo. Esto es un cambio de cotización del rango del bono 10Y de +/- 0,25% a +/- 0,50%, lo que puede tener un efecto sobre los tipos de interés que se aplican sobre el sector privado. Este movimiento sería interpretado como un allanamiento para una próxima subida de tipos de interés en Japón.

En Renta Fija destacamos un incremento generalizado en las rentabilidades de las curvas donde el T-Note repunta un dígito alto mientras que la deuda japonesa 10Y repuntaba +20pps, hasta máximos de 2015. La antesala de incrementos de tipos en Japón se ha trasladado al mercado de futuros del Eurostoxx que anticipa caídas del -1,50% tras la sensibilidad a que los bancos centrales se mantengan más restrictivos durante más tiempo.

En divisas se ha trasladado el efecto al USD que repunta hasta los EUR/USD 1,0587 y el JPY que recupera un 3% frente al USD dando continuidad a su cambio de tendencia iniciado en octubre. En materias primas el Brent se mantiene estático en la zona de USD80/b. En macro vimos un incremento de la confianza en Alemania a través del IFO en una semana ausente en cuanto a referencias relevantes. A nivel operativo optaremos por hacer switches y stock picking en detrimento de estar indexados.

Fuente: GVC Gaesco

Descargar el documento completo

Cómo leer el Daily Report

Base 100 y Sectores MSCI

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

Gráfico Momentum

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

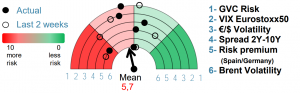

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

En cada carril se marca la posición actual de cada indicador (referenciado a un número abajo y descrito a la derecha) con un circulo negro. En función de su valor, la bola negra se situará más en la zona roja de mayor riesgo o en la zona verde de menor riesgo. A parte, en la zona central inferior se aporta el valor medio del riesgo.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por un circulo hueco. Se ha de entender que si en un carril no hay un circulo hueco significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas.