27/02/2026: Riesgo y tipos marcan la sesión

por GVC Institute | Feb 27, 2026 | Daily

Daily Report

La tecnología americana sigue testando niveles claves de soporte, para determinar si las tomas de beneficios que hemos visto son solo eso, o un inicio de una corrección más seria. Veremos hoy el cierre semanal, ayer los índices no cerraron en el mínimo del día y Asia ha tenido un comportamiento relativamente positivo. Sin embargo, la otra cara de la moneda fueron las bolsas europeas, que tuvieron otra buena sesión. En el año las diferencias ya son muy importantes, con una caída en el Nasdaq del 2,5% y una subida en el Euro Stoxx del 6%. No es solo un tema de resultados, sino de percepción de riesgo diferente.

Algunos empiezan a hablar de cierto enfriamiento económico y eso remueve las posiciones ya que valores cíclicos pueden sufrir, pero también una confirmación de ese temor activaría de nuevo la posibilidad de recortes de tipos en EE. UU. e incluso en Europa.

En el plano macro, ayer no hubo datos relevantes y hoy solo destacan los PPI de enero en EE. UU. En la UEM ayer se vio cierta debilidad en los datos de confianza de los sectores servicios y manufacturero y hoy se conocerán las expectativas del BCE para la inflación en uno y tres años. Por el momento los tipos de la deuda a 10 años están en el rango bajo de rentabilidad de los últimos tres meses y la de 2 años también, lo que indica un desplazamiento de la curva hacia abajo por esos temores de enfriamiento o por el movimiento a la calidad y seguridad ante las dudas económicas y sobre los desarrollos geopolíticos como Irán, Ucrania o Cuba.

En valores americanos está claro que la atención gira alrededor de la tecnología y Nvidia, que parecía que hacía reaccionado tranquila a los últimos resultados, anoche empezó la sesión con un fuerte descenso del 5% que en cierto modo arrastró a todos los semiconductores y otros valores relacionados con la IA. Realmente los resultados de Nvidia, fueron buenos, pero la empresa no supo tranquilizar a los inversores sobre sus temores de sobre calentamiento del mundo IA. Algo así vimos en otros valores como Amazon.

En España hay muchas empresas que destacar estos días por los resultados, que en general están siendo buenos. Aun así, los nervios de quedarse fuera en valores de moda (Indra, Solaria) o dentro en valores de crecimiento (como Fluidra o Redeia), producen movimientos quizá exagerados en una sola sesión, que es mejor no intentar cabalgar en el corto plazo, sino fijarse niveles en el medio plazo. Hoy se descontará el impacto de esos resultados en muchas compañías que publicaron ayer o esta mañana, como Cellnex, Amadeus, Acciona, Acciona Energía…

Seguimos confiados en Europa, porque los resultados están yendo generalmente bien y las valoraciones son atractivas en muchas empresas. En EE. UU., dado que las dudas son a futuro, estamos hablando más de confianza que de hechos, por lo que los niveles de mercado son importantes, así como que la volatilidad en valores alternativos, como las cripto o los metales preciosos, no se dispare, porque la liquidez se podría asustar.

Fuente: GVC Gaesco

Publicaciones Anteriores:

Cómo leer el Daily Report

Base 100 y Sectores MSCI

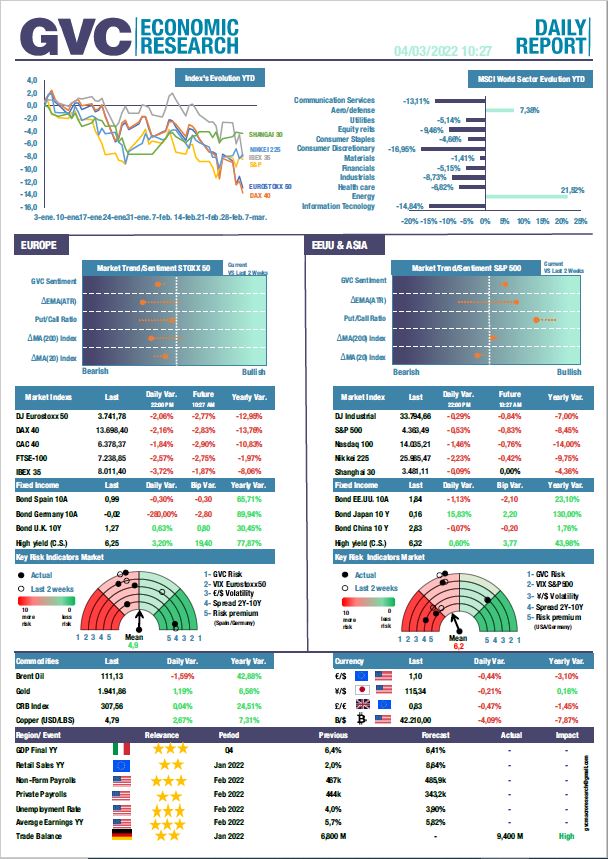

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

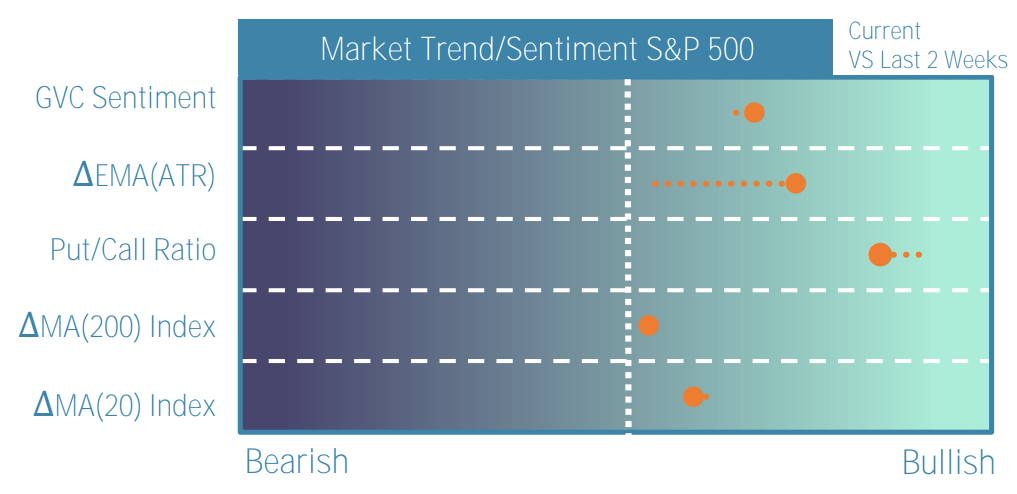

Gráfico Momentum

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

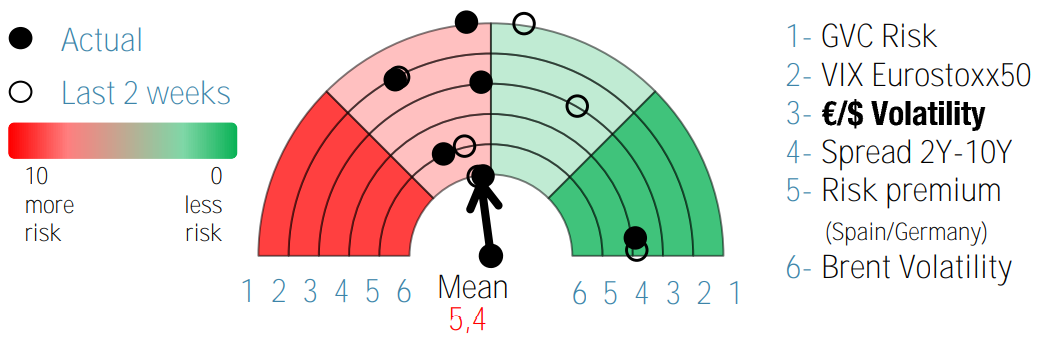

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

Últimos días

26/02/2026: España encadena máximos con flujos

por GVC Institute | Feb 26, 2026 | Daily

La sesión deja una lectura bastante limpia: el dinero sigue entrando y lo hace con criterio. El mercado español encadena máximos con una naturalidad que, más que sorprender, empieza a confirmar que hay un cambio de percepción estructural en marcha. No es solo momentum técnico; hay revisión de expectativas…

25/02/2026: El mercado corrige sin perder fondo

por GVC Institute | Feb 25, 2026 | Daily

La sesión vino bastante marcada por lo que pasó al otro lado del Atlántico con el crédito privado y el ruido que vuelve a generarse alrededor de la financiación de proyectos vinculados a IA. No es tanto un problema sistémico como un recordatorio de que el coste del dinero sigue ahí y de que determinadas…

24/02/2026: Aranceles EEUU enfrían a Europa

por GVC Institute | Feb 24, 2026 | Daily

El arranque de semana dejó una sesión constructiva en apariencia, aunque con matices que conviene no pasar por alto. El IBEX volvió a firmar máximos, algo que empieza a perder efecto sorpresa después de la sucesión casi ininterrumpida que venimos viendo desde otoño. Más que euforia, lo que domina…

23/02/2026: Recompras y visibilidad sostienen bancos

por GVC Institute | Feb 23, 2026 | Daily

La sesión tuvo más miga de la que parece a simple vista. Con el ruido geopolítico de fondo y un flujo macro que no termina de aclarar el panorama de tipos, el mercado europeo volvió a demostrar que, cuando hay dinero buscando rentabilidad real, cualquier excusa sirve para seguir empujando. El IBEX aguantó bien por encima…

19/02/2026: Subidas con rotación sin euforia

por GVC Institute | Feb 19, 2026 | Daily

El IBEX encadena su tercera sesión al alza y vuelve a marcar máximos históricos, aunque al cierre se quedó a un suspiro de los 18.200 puntos. Terminó en 18.197,90, superando por la mínima el anterior registro de febrero. Más allá del titular, lo que destaca es el tono: compras sostenidas, cierta…

18/02/2026: Resultados empresariales confirman expectativas

por GVC Institute | Feb 18, 2026 | Daily

El mercado español encadenó su segunda sesión consecutiva al alza y lo hizo con cierta consistencia, aunque sin euforia. El IBEX 35 avanzó un 0,60% hasta los 17.955 puntos, apoyado en inmobiliarias y en el buen tono de algunos valores defensivos. No es un movimiento explosivo, pero sí relevante después…

Últimas Semanas

El GVC Institute destaca en el Market Forecast 2025

por GVC Institute | Dic 12, 2024 | Cycle

El director del GVC Institute, Damià Rey Miró, participó recientemente en la 13a edición del Market Forecast, organizada por la Barcelona Finance School y el Institut d’Estudis Financers (IEF) en la Bolsa de Barcelona. El evento se consolidó como una de las citas más esperadas en el ecosistema financiero de la ciudad, reuniendo…

Las ventas minoristas aflojan en España

por GVC Institute | Dic 30, 2022 | Cycle, Europa

Los datos de ventas minoristas muestran una variación mensual del 3,8% si se eliminan los efectos estacionales y de calendario. En términos anuales, comparando con el mes del año anterior los datos no son tan halagüeños y se sitúa en el -0,6% en serie corregida y en serie original -0,8%…

El gráfico del 2023

por GVC Institute | Dic 30, 2022 | Cycle, EEUU

Finalizamos el año con un gráfico que ha dado de hablar y que de bien seguro será una de las guías del 2023. A ningún analista se le pasa por alto que las rentabilidades de corto plazo son superiores a las de largo plazo…

Cycle Report EE.UU. 23/12/2022: Revisión del PIB al alza

por GVC Institute | Dic 23, 2022 | Cycle, EEUU

La referencia del PIB US 3T 22 se revisó tres décimas situándose en el 3,2% y sigue mostrando una fortaleza por encima de las previsiones que estimábamos. Las estimaciones actualizadas describen revisiones al alza del gasto del consumo y la inversión fija no residencial que fueron…

Cycle Report Europa 23/12/2022: El IFO rebota

por GVC Institute | Dic 23, 2022 | Cycle, Europa

El índice de clima de negocios alemán, IFO, que nos muestra la encuesta a más de 7.000 empresas refleja una clara mejoría desde septiembre de 2022 donde se mostró el punto más bajo de la desaceleración vivida desde junio 2021 que marcó 101,7. Observamos que empieza a mostrarse…

Cycle Report Europa 16/12/2022: El BCE cambia de marcha

por GVC Institute | Dic 16, 2022 | Cycle, Europa

El BCE europeo cambia de marcha y muestra un mensaje más “hawkish” de lo que el mercado descontaba. La subida de tipos de interés estaba planeada en 50 puntos básicos, pero el discurso que trasladó fue que habría nuevas subidas adicionales, lo que podría llevar a la tasa de depósito por encima del 3% a mediados de 2023. Además, también se mostró un mensaje…

El Mundo en una Página

- Evolución de los índices mundiales más relevantes.

- Sectores del MSCI World YTD.

- Indicadores de Momentum para Europa y Estados Unidos.

- Incrementos diarios y anuales de los índices y sus futuros.

- Velocímetro de Riesgo de Europa y Estados Unidos.

- Variación de Commodities y Divisas.

- Indicadores Macroeconómicos de la jornada.

Future

La mejor visualización del Momentum

El Riesgo a simple vista

Si buscas resultados distintos no hagas siempre lo mismo

-Albert Einstein