Daily Report

El dinero oportunista toma las riendas de unos mercados que acumulan caídas significativas desde mitad de agosto, en busca de oportunidades a unos P/E razonables. El mercado se ha agarrado a la tónica en que todo lo malo es bueno y todo lo bueno es malo para descontar que los datos de actividad industrial (sep) tanto en la UE como en US sirvan de precedente para que el ajuste de los bancos centrales no sea tan hostil. Los inversores rebajan las expectativas de macro subidas de tipos de la FED, con los swaps vinculados a los días de reuniones de los banqueros, cayendo bruscamente en el inicio de 2023. El interés del contrato de la reunión de mayo 23 corrigió, sugiriendo un punto de inflexión en 4,48% desde los últimos máximos, por encima de 4,69%. Sin embargo, las voces de los consejeros de la FED siguen hablando de la necesidad de incrementar tasas hasta conseguir restringir el crecimiento económico.

En Deuda se trasladó el buen sentimiento de mercado tras conocerse los indicadores industriales, con un desahogo de las rentabilidades.

En materias primas el Brent alcanza su mayor ganancia diaria desde mayo, según el mercado descuenta 1M b/d menos de bombeo. El Gas TTF (Amsterdam) se aísla del ruido geopolítico, pronunciando su tendencia bajista desde máximos de agosto, lo que resulta un buen precedente.

En divisas el BRL se aprecia tras la victoria de Lula Da Silva en la primera vuelta, lo que sirvió de revulsivo para los valores más expuestos a Brasil. El USD por su parte recupera terreno tras ablandarse las expectativas de endurecimiento, hasta los EUR/USD 0,9830.

El renovado sentimiento de mercado se apoya en el cierre mensual que podría validar los mínimos del Ibex e Eurostoxx en un contexto donde nada ha cambiado y en donde nos aproximamos a las guías de la campaña de resultados 3T 22.

Fuente: GVC Gaesco

Descargar el documento completo

Cómo leer el Daily Report

Base 100 y Sectores MSCI

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

Gráfico Momentum

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

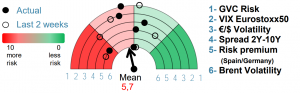

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

En cada carril se marca la posición actual de cada indicador (referenciado a un número abajo y descrito a la derecha) con un circulo negro. En función de su valor, la bola negra se situará más en la zona roja de mayor riesgo o en la zona verde de menor riesgo. A parte, en la zona central inferior se aporta el valor medio del riesgo.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por un circulo hueco. Se ha de entender que si en un carril no hay un circulo hueco significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas.