30/01/2026: Tensión geopolítica sacude mercados globales

por GVC Institute | Ene 30, 2026 | Daily

Daily Report

El giro de mercado de ayer no vino tanto por los datos como por la percepción de riesgo. En la última hora de negociación se instaló con fuerza la idea de un posible movimiento militar de Estados Unidos contra Irán y, cuando eso ocurre, los precios se ajustan deprisa y sin demasiados matices. Wall Street pasó de un tono relativamente constructivo a ventas claras, con un castigo especialmente severo en valores de gran capitalización. El caso de Microsoft fue paradigmático: una compañía que bate expectativas en ingresos y beneficios, pero a la que el mercado penaliza con recortes de doble dígito por la compresión de márgenes y, sobre todo, por la decepción en el crecimiento de Azure. En un entorno de valoraciones exigentes, ya no basta con crecer; hay que hacerlo sin erosionar rentabilidad, y ahí es donde surgieron las dudas. El movimiento se trasladó de inmediato a los activos refugio y a las materias primas. El petróleo reaccionó con fuerza, con el Brent superando los 70 dólares intradía y acumulando ya una subida de en torno al 13% en el año. No hace falta que se materialice una interrupción total del suministro iraní para justificar este comportamiento: basta con que el mercado empiece a poner precio a un escenario de menor oferta en una región crítica. La volatilidad acompañó el movimiento, con un VIX repuntando cerca de un 7%, señal clara de que las coberturas volvieron a entrar en juego. Más llamativo fue el comportamiento del oro, que tras un año extraordinariamente alcista sufrió una corrección brusca, con caídas superiores al 4% en contado. En episodios de estrés geopolítico no es raro ver este tipo de ajustes técnicos, especialmente cuando muchos inversores llegan con beneficios acumulados y optan por hacer caja.

La bolsa española no fue ajena a este cambio de sesgo. El Ibex pasó en cuestión de minutos de tantear máximos a cerrar en negativo, por debajo de los 17.600 puntos, con un claro deterioro del tono. Al cierre, el índice cedió un 0,17%, con castigos concentrados en valores cíclicos y ligados al acero o al inmobiliario, como Acerinox, Merlin o ArcelorMittal. En el caso de Acerinox, el golpe vino amplificado por el cambio de recomendación de JPMorgan, que pasó a infraponderar el valor y recortó de forma significativa su precio objetivo, señalando un potencial claramente negativo. ArcelorMittal vivió la paradoja opuesta: mejora de recomendación y subida de precio objetivo, pero aun así terminó en rojo, reflejo de el mercado estaba más pendiente del contexto general que de las valoraciones individuales. Los valores que mejor aguantaron fueron, previsiblemente, los defensivos. Cellnex, Enagás e Iberdrola mantuvieron el tipo, apoyados por flujos de refugio, mientras que Repsol destacó al alza gracias al tirón del crudo. Telefónica y Logista también mostraron un comportamiento relativamente sólido, en línea con un entorno de mayor aversión al riesgo. En el Mercado Continuo, DIA sorprendió positivamente con un avance sólido de ventas en el cuarto trimestre, apoyado tanto en volumen como en crecimiento comparable, una señal relevante tras años de ajustes. En el sector inmobiliario, la autorización por parte de la CNMV de la opa de Neinor sobre Aedas añade un nuevo elemento de consolidación en el sector residencial.

En Europa, el tono fue mayoritariamente negativo, con caídas relevantes en Alemania y un comportamiento algo más estable en Francia y Reino Unido. En Estados Unidos, el contraste entre el castigo a Microsoft y la excelente acogida de los resultados de Meta —con fuerte crecimiento de ingresos y beneficios— deja una lectura clara: el mercado sigue dispuesto a premiar resultados sólidos, pero es cada vez menos indulgente con cualquier signo de desaceleración en negocios que hasta ahora se consideraban intocables. En este contexto, prudencia y selección vuelven a ser las palabras clave.

Fuente: GVC Gaesco

Publicaciones Anteriores:

Cómo leer el Daily Report

Base 100 y Sectores MSCI

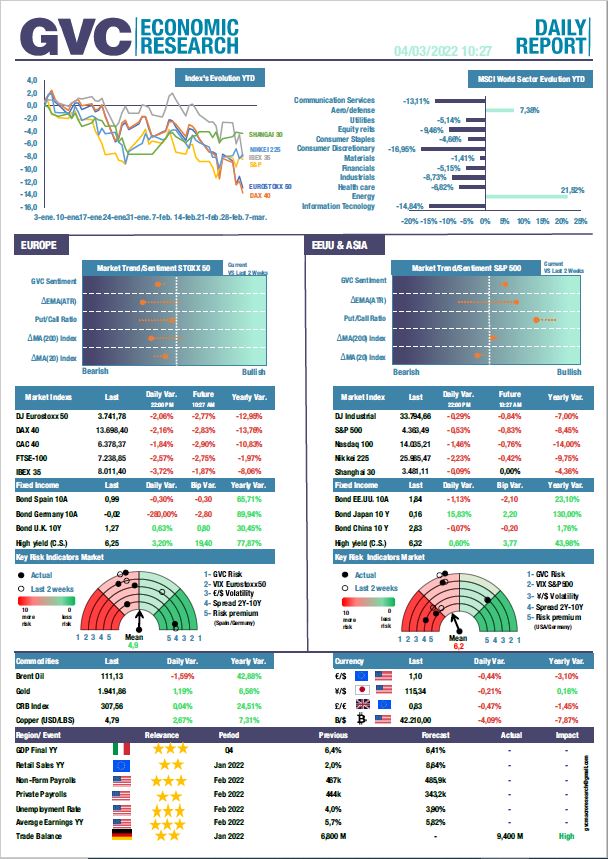

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

Gráfico Momentum

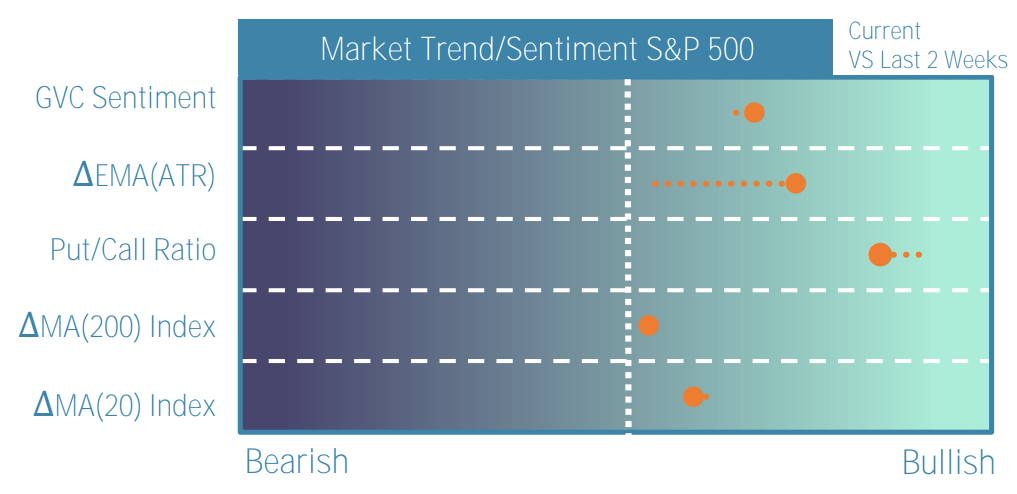

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

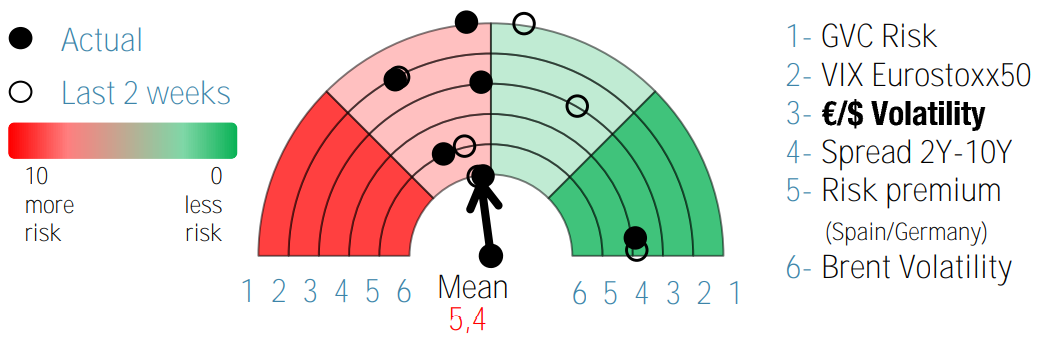

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

Últimos días

17/10/2025: Fracasa la OPA del BBVA

por GVC Institute | Oct 17, 2025 | Daily

Hoy la sesión va a estar protagonizada por el sector financiero y no solo por el fracaso de la OPA del BBVA, sino por los temores a otra nueva crisis bancaria en los bancos regionales de EE. UU., que hizo que ayer los índices americanos se girasen con fuerza hacia abajo y que el bono a 10 años americano haya perdido el 4% de forma…

16/10/2025: Wall Street aplaude resultados bancarios sólidos

por GVC Institute | Oct 16, 2025 | Daily

El IBEX 35 cerró con una ligera corrección del 0,10% hasta los 15.570 puntos, en una jornada sin una dirección clara y con cierto cansancio comprador tras varias sesiones de avance. Las caídas de ACS (-2,57%), Cellnex (-2,43%) y Mapfre (-2,01%) pesaron sobre el índice, mientras que Indra (+4,15%), Puig Brands B (+3,95%) y Rovi…

15/10/2025: Bolsa española resiste la cautela global

por GVC Institute | Oct 15, 2025 | Daily

La renta variable española sigue sumando sesiones de consolidación, avanzando a contracorriente de un entorno internacional dominado por la cautela. El IBEX 35 se aproxima a los 15.600 puntos, en una jornada donde el tono general fue de corrección tanto en Europa como en Wall Street. La resistencia del índice…

14/10/2025: Bolsas rebotan tras alivio geopolítico

por GVC Institute | Oct 14, 2025 | Daily

El mercado recuperó el pulso tras un fin de semana de alta tensión entre Washington y Pekín. La rebaja de tono de Donald Trump, asegurando que “todo estará bien con China”, bastó para calmar los ánimos y propiciar un rebote generalizado en las bolsas. El Ibex 35 cerró con avances moderados, en línea con Europa, donde…

13/10/2025: Trump reaviva temores proteccionistas

por GVC Institute | Oct 13, 2025 | Daily

La sesión del viernes dejó un regusto incómodo entre los operadores. El IBEX 35 retrocedió un 0,69%, hasta los 15.476,50 puntos, y con ello cerró una semana de avances testimoniales, sostenida apenas por el rebote del miércoles. ArcelorMittal encabezó las caídas con un 5,74%, seguida de Acerinox (-4,44%) y Banco Sabadell (-2,61%)…

10/10/2025: Respiro en bolsa española tras máximos

por GVC Institute | Oct 10, 2025 | Daily

Jornada de consolidación en las bolsas europeas, con la renta variable española tomándose un respiro tras la racha de máximos recientes. El IBEX 35 retrocedió un 0,6% hasta los 15.584 puntos, arrastrado por las caídas de Puig Brands (-6,7%), ArcelorMittal (-2,75%) y Repsol (-2,18%), mientras que destacaron en positivo…

Últimas Semanas

Weekly EEUU 08/04/2022

por GVC Institute | Abr 11, 2022 | Cycle, EEUU

Cycle ReportEstados Unidos sigue inmerso en un ciclo expansivo con buen crecimiento del sector privado aunque los indicadores de sentimiento empiezan a mostrar un ligero debilitamiento en todavía un claro tono expansivo. Influye sobretodo el aumento de costes y…

El Mundo en una Página

- Evolución de los índices mundiales más relevantes.

- Sectores del MSCI World YTD.

- Indicadores de Momentum para Europa y Estados Unidos.

- Incrementos diarios y anuales de los índices y sus futuros.

- Velocímetro de Riesgo de Europa y Estados Unidos.

- Variación de Commodities y Divisas.

- Indicadores Macroeconómicos de la jornada.

Future

La mejor visualización del Momentum

El Riesgo a simple vista

Si buscas resultados distintos no hagas siempre lo mismo

-Albert Einstein