14/11/2025: Wall Street corrige tras récords recientes

por GVC Institute | Nov 14, 2025 | Daily

Daily Report

El mercado español tomó un respiro tras una racha de máximos consecutivos que había dejado a los inversores con una sensación de vértigo más que de euforia. El IBEX 35 cedió un 0,23%, hasta los 16.577 puntos, en una sesión que tuvo más de recogida de beneficios que de cambio estructural. El tono fue similar al del resto de Europa y Wall Street, donde los principales índices corrigieron tras el nuevo récord del Dow Jones del miércoles. La secuencia de subidas sostenidas invitaba, en cierto modo, a una pausa natural. El protagonismo de la jornada lo acaparó Banco Sabadell, que presentó unos resultados notables —1.390 millones de euros de beneficio neto hasta septiembre, un 7,3% más interanual—, pero fue castigado con una caída del 5,2%. El mercado no le perdonó la falta de sorpresas positivas ni el tono prudente del mensaje tras la OPA de BBVA. Los inversores parecen haber interpretado que la entidad ha alcanzado ya buena parte del potencial que anticipaba su plan estratégico. En contraste, Telefónica destacó al alza, con un avance del 1,98%, impulsada por la lectura favorable que Fitch hizo de su reducción de dividendo y su plan de eficiencia. La agencia ve mejoras en flexibilidad financiera, aunque sin margen para elevar aún la calificación crediticia. El valor recuperó tracción, y el anuncio de un acuerdo inminente con los sindicatos para cerrar el ERE antes de fin de año añadió algo de certidumbre. Aena también tuvo una sesión sólida, beneficiada por la no aprobación de la enmienda que buscaba congelar sus tasas aeroportuarias, mientras que Grifols logró un respaldo del 95% de los tenedores de sus bonos sénior al 7,5%, un paso más en su proceso de armonización financiera. En el ámbito corporativo, Ferrovial sorprendió con una emisión de bonos convertibles por 400 millones, una fórmula que preserva el control accionarial y refuerza la posición de tesorería sin diluir capital. Por su parte, ACS presentó un trimestre sólido, con un beneficio neto de 655 millones de euros, un 8,3% más, apoyado en la buena evolución de Turner. El grupo revisó al alza sus previsiones anuales, anticipando un crecimiento del beneficio neto ordinario de hasta el 25%, cifra que consolida su perfil como valor de referencia en el segmento de infraestructuras. También Colonial dio señales de fortaleza, con un beneficio neto de 294 millones, un 88% más, y un beneficio recurrente que crece un 6%. La mejora en rentas y el control de costes confirman la solidez de su modelo en un entorno de tipos aún restrictivo. En el exterior, las bolsas estadounidenses vivieron una jornada de corrección más severa. El Dow Jones perdió un 1,1% y el Nasdaq un 2,2%, con las grandes tecnológicas lastrando al conjunto del mercado. Nvidia, Broadcom y Alphabet concentraron las ventas en medio de un reajuste de expectativas sobre la valoración del sector de inteligencia artificial. La caída de Disney, que se dejó un 7% tras resultados mixtos, reflejó también la pérdida de tracción en consumo discrecional. En el trasfondo, vuelve a percibirse cierta incomodidad del mercado con la senda de los tipos de interés en EE. UU. La reapertura del gobierno tras el cierre administrativo no disipó la incertidumbre fiscal ni la duda sobre el calendario de recortes de la Fed. El mensaje implícito de los inversores es que el ciclo alcista ha dejado de tener el viento de cola de la liquidez fácil, y que, a partir de ahora, los resultados y la ejecución pesarán más que las narrativas. En conjunto, una sesión de consolidación tras semanas de avance, más técnica que estructural, pero que deja claro que los precios actuales exigen precisión en la lectura del riesgo.

Fuente: GVC Gaesco

Publicaciones Anteriores:

Cómo leer el Daily Report

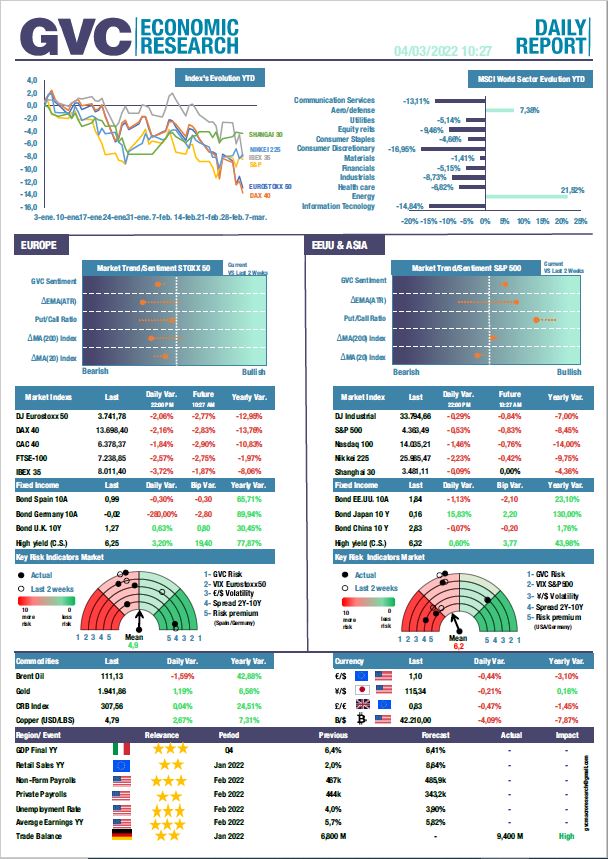

Base 100 y Sectores MSCI

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

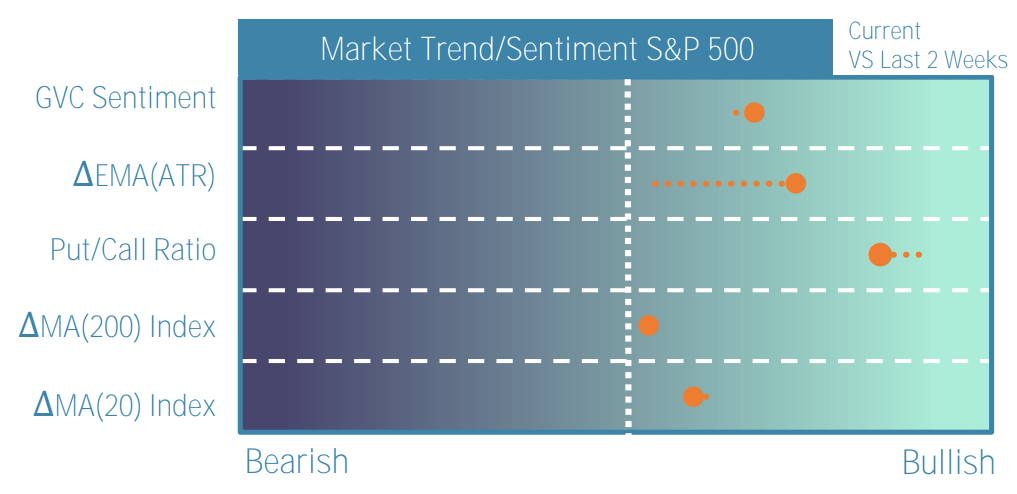

Gráfico Momentum

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

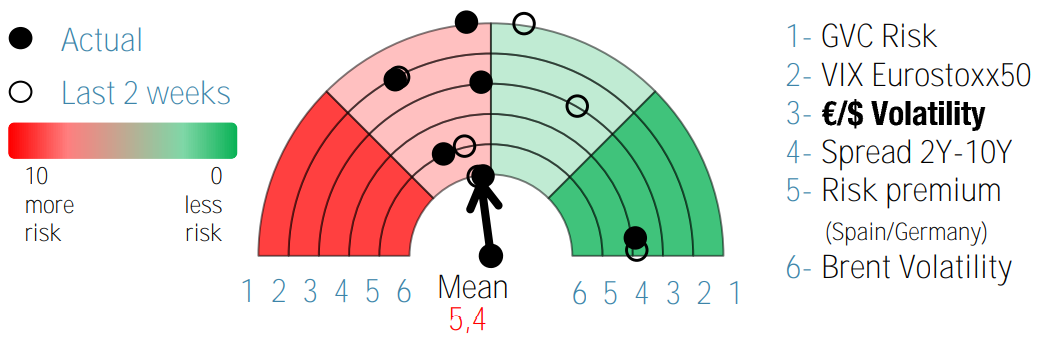

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

Últimos días

09/07/2024: Elecciones en Francia y una situación compleja

por GVC Institute | Jul 9, 2024 | Daily

El índice bursátil español IBEX 35 se mantuvo por encima de los 11,000 puntos al cierre, en una jornada marcada por la cautela en los mercados europeos mientras se evaluaban los resultados de las elecciones en Francia. El CAC empezó subiendo, pero se vino atrás, por la compleja situación política en Francia…

08/07/2024: Cerró en terreno negativo

por GVC Institute | Jul 8, 2024 | Daily

Después de acumular subidas superiores al 1% en las últimas cuatro sesiones, el índice selectivo cerró en terreno negativo. Sin embargo, durante la sesión, observamos cómo el futuro del Ibex 35 alcanzó un máximo de 11.114 puntos. Este nivel se sitúa dentro del rango de precios (11.110-11.160 puntos) cuya…

05/07/2024: Bolsas europeas suben sin Wall Street

por GVC Institute | Jul 5, 2024 | Daily

Las bolsas europeas comenzaron la jornada con subidas, influenciadas por la política en ausencia de Wall Street, aunque el Ibex estuvo frenado por el descuento de dividendos como el de Repsol o Iberdrola. En el ámbito europeo, las minutas del Banco Central Europeo (BCE) revelaron inquietud por el lento progreso…

04/07/2024: Elecciones en Reino Unido y festivo en EEUU

por GVC Institute | Jul 4, 2024 | Daily

Las bolsas europeas registraron ganancias el miércoles, impulsadas por los comentarios alentadores del presidente de la Reserva Federal, Jerome Powell y las bajadas de rentabilidades de la deuda por los datos americanos. Al ser hoy festivo en EEUU, los futuros abiertos muestran pocos cambios para hoy. Los…

03/07/2024: Nivel más bajo de desempleo en 16 años

por GVC Institute | Jul 3, 2024 | Daily

El índice bursátil español IBEX 35 termino la sesión del martes en territorio negativo, cayendo nuevamente por debajo de los 11.000 puntos. Los inversores están atentos a los resultados de las elecciones en Francia y a los datos que condicionen las decisiones sobre los tipos de interés. En la apertura, destacaron…

02/07/2024: PMIs en contracción

por GVC Institute | Jul 2, 2024 | Daily

El índice bursátil español IBEX 35 inició la semana con una sólida subida, superando los 11.000 puntos. Este repunte se debe a la disminución de la incertidumbre política en Europa tras la primera vuelta de las elecciones legislativas en Francia, donde ninguno de los extremos logró una victoria decisiva por el momento…

Últimas Semanas

No se encontraron resultados

La página solicitada no pudo encontrarse. Trate de perfeccionar su búsqueda o utilice la navegación para localizar la entrada.

El Mundo en una Página

- Evolución de los índices mundiales más relevantes.

- Sectores del MSCI World YTD.

- Indicadores de Momentum para Europa y Estados Unidos.

- Incrementos diarios y anuales de los índices y sus futuros.

- Velocímetro de Riesgo de Europa y Estados Unidos.

- Variación de Commodities y Divisas.

- Indicadores Macroeconómicos de la jornada.

Future

La mejor visualización del Momentum

El Riesgo a simple vista

Si buscas resultados distintos no hagas siempre lo mismo

-Albert Einstein