17/02/2026: Rotaciones ordenadas y foco en PCE

por GVC Institute | Feb 17, 2026 | Daily

Daily Report

La jornada tuvo más fondo del que aparenta el titular. El IBEX 35 cerró con una subida del 0,99% hasta 17.848 puntos, después de haber tanteado niveles por encima de 17.900 durante el intradía, en un contexto además poco propicio en términos de referencias externas, con Wall Street cerrado por festivo y buena parte de Asia, especialmente China, todavía fuera de juego por las celebraciones del Año Nuevo. Cuando el mercado europeo es capaz de subir sin el apoyo de Estados Unidos, normalmente hay más dinero trabajando de lo que parece a simple vista. El movimiento vino liderado por valores industriales y de infraestructuras, con ACS destacando con claridad tras mejoras de recomendación, e Indra manteniendo la inercia positiva que viene mostrando desde hace semanas. También acompañaron nombres de corte más cíclico como ArcelorMittal o Acerinox, junto con el bloque financiero —Banco Santander y BBVA— que sigue actuando como soporte estructural del índice. En sentido contrario, Amadeus continúa mostrando debilidad relativa, y eso rara vez es casual en compañías de esta calidad; normalmente responde más a rotaciones de flujo que a deterioro fundamental inmediato, pero conviene no perderlo de vista. Desde el punto de vista macro, la sesión tuvo poco contenido. La producción industrial de la eurozona volvió a confirmar un entorno de crecimiento débil, aunque sin sorpresas negativas adicionales. El foco real está en lo que viene: actas del FOMC, PIB estadounidense y, sobre todo, el PCE, que sigue siendo la variable de inflación que determina el margen de actuación de la Reserva Federal. El mercado necesita evidencias de que la desinflación continúa sin fricciones para sostener valoraciones, especialmente en activos de duración larga. Mientras tanto, en Europa se conocerán las lecturas finales de inflación, que deberían confirmar una tendencia descendente gradual, pero todavía lejos del confort pleno del banco central. Un elemento que podría ganar relevancia en los próximos días es el frente comercial, con el Tribunal Supremo de Estados Unidos preparando resoluciones sobre la utilización de legislación de emergencia para imponer aranceles amplios. Si se valida ese enfoque, el impacto en expectativas de comercio global podría ser mayor de lo que hoy descuenta el mercado, especialmente en sectores industriales. En el plano corporativo, movimiento estratégico interesante en Repsol con el refuerzo de su área de trading dentro de la transición hacia un modelo multienergético, mientras que en banca el anuncio de dividendo y el avance de recompra de BBVA siguen apuntalando la narrativa de generación de capital y retorno al accionista, que es una de las claves del buen comportamiento sectorial en Europa. También destacaron el contrato de Indra con Enaire y la mejora de calificación de Moody’s sobre Grifols, que contribuye a normalizar la percepción de riesgo financiero de la compañía. En Europa, tono mixto y sin dirección clara, con el EURO STOXX 50 prácticamente plano y movimientos moderados en el resto de grandes índices. Nada que cambie el cuadro general: mercado que consolida después de subidas importantes desde otoño. Por último, el ruido regulatorio en alimentación infantil, con investigaciones que afectan a Nestlé, Danone y Lactalis, introduce un factor reputacional que suele tener recorrido mientras no haya claridad judicial. No es un tema sistémico, pero sí de sensibilidad para inversores institucionales por el componente ESG y de riesgo legal. En conjunto, mercado que muestra resiliencia tras una semana de corrección, con rotaciones internas bastante ordenadas y sin señales de estrés en crédito ni en volatilidad. La sensación es que el dinero sigue entrando en Europa, aunque de forma selectiva. A corto plazo, todo vuelve a depender de tipos reales en Estados Unidos; ese sigue siendo el ancla de valoración global.

Fuente: GVC Gaesco

Publicaciones Anteriores:

Cómo leer el Daily Report

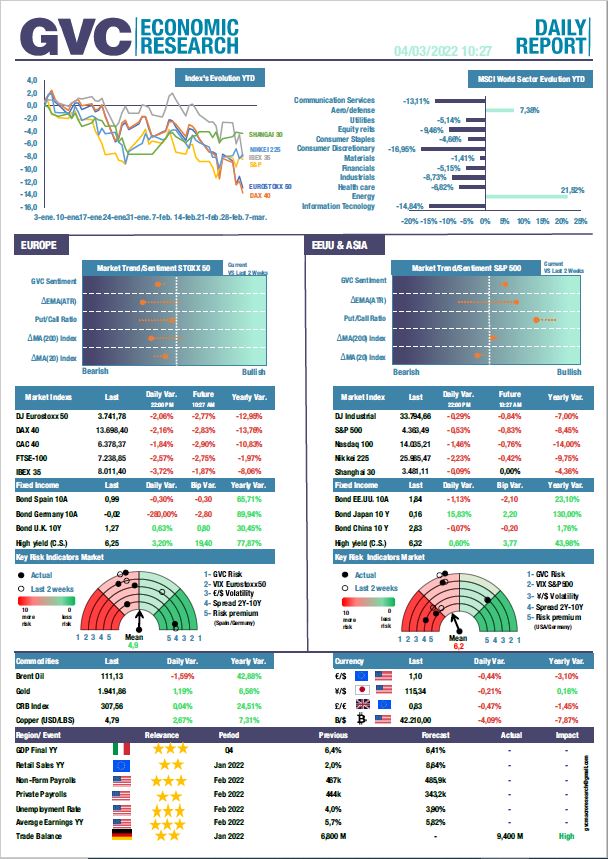

Base 100 y Sectores MSCI

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

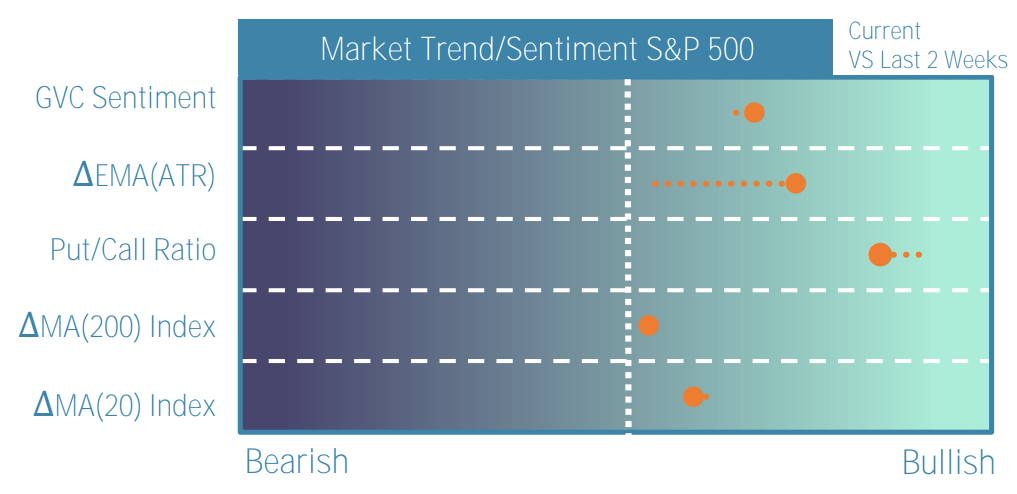

Gráfico Momentum

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

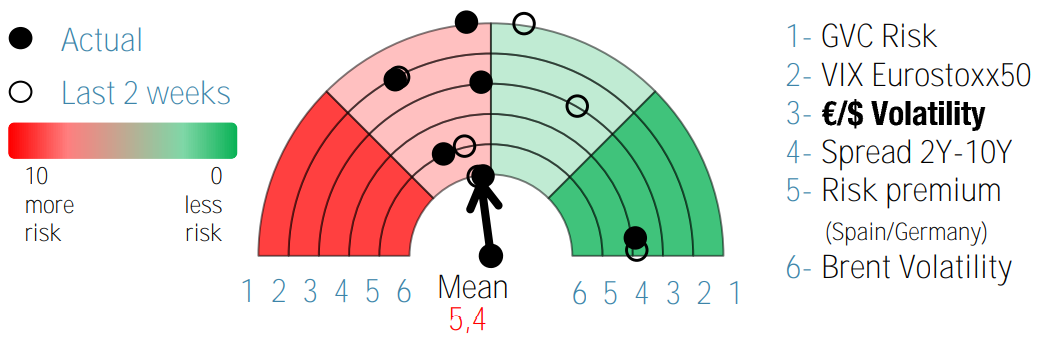

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

Últimos días

09/02/2026: Rotación sectorial sin sobresaltos en bolsa

por GVC Institute | Feb 9, 2026 | Daily

La semana ha servido más para ordenar ideas que para hacer grandes movimientos. El Ibex venía de marcar máximos históricos y lo lógico era ver algo de ajuste y digestión, y eso es exactamente lo que ha pasado. Nada preocupante. El índice ha consolidado en la parte alta del rango, con un balance final ligeramente positivo…

06/02/2026: Banca sufre ajuste tras semanas de presión

por GVC Institute | Feb 6, 2026 | Daily

La jornada dejó una de esas sacudidas que, con los años, se aprende a leer sin dramatismo, pero tampoco con indiferencia. El mercado español corrigió con fuerza, la mayor desde noviembre, y lo hizo de la forma más incómoda posible: concentrando el castigo donde más cómodo se sentía el consenso. El Ibex se aleja…

05/02/2026: Tecnológicas ajustan ante menor paciencia

por GVC Institute | Feb 5, 2026 | Daily

La sesión dejó la sensación, ya conocida, de un mercado que avanza con dificultad cuando uno de sus pesos pesados decide ponerse de perfil. El Ibex volvió a moverse de menos a más, pero terminó sin brillo, condicionado por el castigo a Banco Santander. No es que los números ofrecidos por la entidad fuesen flojos…

04/02/2026: Tecnológicas lideran tomas de beneficios

por GVC Institute | Feb 4, 2026 | Daily

Por la mínima, pero el Ibex avanzó ayer en medio de una sesión de volatilidad en los mercados. El nuevo cierre de la administración americana y los temores a los efectos de la IA en sectores como el software tienen teóricamente parte de culpa de esa volatilidad, pero en verdad pensamos que son excusas para…

03/02/2026: La banca impulsa máximos históricos

por GVC Institute | Feb 3, 2026 | Daily

El arranque de febrero deja una foto difícil de mejorar para la renta variable española. El Ibex no solo ha conquistado los 18.000 puntos, sino que lo ha hecho con convicción, cerrando por primera vez en su historia por encima de ese nivel y confirmando que el mercado no está simplemente avanzando por…

30/01/2026: Tensión geopolítica sacude mercados globales

por GVC Institute | Ene 30, 2026 | Daily

El giro de mercado de ayer no vino tanto por los datos como por la percepción de riesgo. En la última hora de negociación se instaló con fuerza la idea de un posible movimiento militar de Estados Unidos contra Irán y, cuando eso ocurre, los precios se ajustan deprisa y sin demasiados matices. Wall Street pasó de un tono…

Últimas Semanas

Cycle Report EE.UU. 16/12/2022: Revisión de tipos al alza

por GVC Institute | Dic 16, 2022 | Cycle, EEUU

La Reserva Federal despide el año con una nueva subida de los tipos de interés. El banco central estadounidense anunció este miércoles que eleva el tipo de los fondos federales 0,5 puntos, hasta el rango del 4,25%-4,5%, para seguir combatiendo la inflación…

Cycle Report Europa 09/12/2022: España repunta

por GVC Institute | Dic 9, 2022 | Cycle, Europa

España resiste en mejor medida la caída de actividad que sus vecinos europeos. De todas formas, su crecimiento desde los mínimos durante la pandemia, España ha sido el país que menos ha corrido…

Cycle Report EE.UU. 09/12/2022: Los servicios estadounidenses mantienen su rumbo

por GVC Institute | Dic 9, 2022 | Cycle, EEUU

Los datos estadounidenses muestran una economía que resiste muy bien la subida de tipos de interés. El dato del ISM no manufacturero refleja que el sector servicios se mantuvo en zona expansiva por trigésimo mes consecutivo registrando un dato de 56,5 reflejando…

Cycle Report EE.UU. 02/12/2022: Powell dovish

por GVC Institute | Dic 2, 2022 | Cycle, EEUU

La Reserva Federal, tras las palabras de Powell de este miércoles, mostró que está lista para frenar el ritmo de subidas de los tipos de interés en su lucha contra la inflación. Su presidente, un hombre que se la ha descrito numerosas veces como hawkish, presentó un mensaje distinto al de costumbre: marcó un tono más dovish. Tras…

Cycle Report Europa 02/12/2022: GVC Cycle Europa

por GVC Institute | Dic 2, 2022 | Cycle, Europa

Esta semana presentamos el GVC Cycle de Europa, un indicador que debe ayudarnos a observar el momentum del ciclo de la economía real. Tal reloj tiene el mismo funcionamiento que el GVC Cycle de Estados Unidos que presentamos la semana anterior. Este nuevo indicador que presentamos, nos muestra la coyuntura económica…

Cycle Report EE.UU. 25/11/2022: Indicador GVC Cycle

por GVC Institute | Nov 25, 2022 | Cycle, EEUU

En este informe describimos un nuevo indicador, un nanómetro financiero que nos muestra los vientos de cola y los vientos de cara de la economía estadounidense. El GVC cycle nos permite predecir de una forma más objetiva hacia donde se dirige la economía del país americano. En este, se ha descrito en el eje de las ordenadas los incrementos de la media y en el eje…

El Mundo en una Página

- Evolución de los índices mundiales más relevantes.

- Sectores del MSCI World YTD.

- Indicadores de Momentum para Europa y Estados Unidos.

- Incrementos diarios y anuales de los índices y sus futuros.

- Velocímetro de Riesgo de Europa y Estados Unidos.

- Variación de Commodities y Divisas.

- Indicadores Macroeconómicos de la jornada.

Future

La mejor visualización del Momentum

El Riesgo a simple vista

Si buscas resultados distintos no hagas siempre lo mismo

-Albert Einstein