02/03/2026: Tensión geopolítica presiona a los mercados

por GVC Institute | Mar 2, 2026 | Daily

Daily Report

Hoy la sesión vendrá marcada por el nuevo conflicto en Oriente Medio. Los futuros de los mercados marcan un descenso de alrededor del 2%, que se irá matizando en función de las noticias de la zona. El conflicto ha provocado un salto en el precio del petróleo que en función de cómo se intuya la duración del conflicto, podrá descarrilar el control de la inflación y la bajada de tipos. Por ello hoy los inversores van a tener poco margen para descontar los numerosos resultados que se conocieron el viernes. Puede haber oportunidades para entrar en valores que no estaban baratos, pero primero habrá pérdidas.

El cierre del viernes dejó un sabor algo más frío de lo que había sido, en realidad, una semana muy sólida para la renta variable española. El IBEX 35 terminó cediendo en la última sesión, pero eso no cambia demasiado el balance de un mes de febrero que, en términos de comportamiento, ha sido francamente potente. El índice llegó a moverse intradía por encima de los 18.500 puntos y sigue acumulando máximos en el año, con un arranque de ejercicio que ronda ya el 6%. Cuando un mercado encadena tantos nuevos máximos en tan poco tiempo, lo razonable es ver algún descanso puntual, y probablemente eso es lo que se vio el viernes más que otra cosa. El flujo de resultados empresariales ha sido uno de los motores del mes. En el caso de International Airlines Group, las cifras confirman lo que muchos venían percibiendo en el sector: la demanda sigue muy firme, especialmente en el tráfico de largo radio y en el segmento premium, que es donde realmente se construyen los márgenes. La compañía ha cerrado el ejercicio con unos resultados operativos históricos, apoyados además en el buen tono del Atlántico Norte. También han sorprendido positivamente compañías como Acciona, donde la mejora de resultados ha venido muy apoyada por infraestructuras y por la contribución de Nordex, compensando en parte un año algo más débil en generación energética doméstica. En un perfil distinto, Grifols sigue dando pasos en la dirección que el mercado quería ver: reducción de carga financiera, mejora de flujo de caja y una recuperación progresiva de la credibilidad tras un periodo complejo. Mientras tanto, en el terreno corporativo, el movimiento que más llamó la atención fue el tirón de Telefónica tras trascender conversaciones para reforzar su posición en Alemania mediante una posible operación sobre 1&1 AG. Son operaciones que el mercado suele leer en clave estratégica más que financiera en el corto plazo, pero que sí ayudan a explicar la reacción de la cotización.

Fuera de España, la fotografía fue más heterogénea. El Euro Stoxx 50 y el CAC 40 cerraron con ligeros retrocesos, mientras que el DAX se mantuvo prácticamente plano y el FTSE 100 terminó en positivo. No hay un patrón claro más allá de cierta cautela en el tramo final de la semana. En Estados Unidos el tono fue claramente más débil. El mercado volvió a enfrentarse a una combinación incómoda: datos de inflación mayorista algo más fuertes de lo esperado y dudas crecientes sobre la sostenibilidad de ciertas áreas que habían liderado el mercado, especialmente el ecosistema de inteligencia artificial. El ajuste en valores ligados a software, semiconductores y tecnología pesada arrastró al Nasdaq Composite y terminó afectando también al S&P 500. A eso se sumaron tensiones en el universo del crédito privado, un segmento que durante años ha vivido una expansión extraordinaria y que ahora empieza a mostrar algunos puntos de fricción en términos de liquidez y calidad crediticia. Cuando ese tipo de grietas aparecen, el mercado suele reaccionar primero en el sector financiero cotizado, y eso explica parte del castigo que se vio el viernes en bancos globales.

En España, donde el peso bancario es determinante en el índice, esa presión se trasladó rápidamente a nombres como Banco Santander o BBVA. No es necesariamente un cambio estructural todavía, pero sí un recordatorio de hasta qué punto el sector ha sido uno de los grandes motores del mercado europeo en los últimos dos años. Y aquí probablemente está una de las cuestiones que conviene empezar a mirar con algo más de atención. La extraordinaria mejora de resultados que han presentado muchos bancos europeos en los últimos ejercicios ha estado muy ligada al fuerte repunte de las yields soberanas y a la expansión del margen de intereses. Si el mercado de bonos empieza a descontar un ciclo de relajación monetaria más claro —y por tanto rentabilidades más bajas— ese viento de cola podría empezar a moderarse. Dicho de otra manera: después de varios trimestres sorprendiendo al alza, el sector financiero podría estar acercándose a un punto donde los resultados sigan siendo buenos, pero probablemente ya no mejores. Y cuando eso ocurre en bolsa, muchas veces no se trata de un problema de beneficios… sino simplemente de que el techo empieza a dibujarse antes en las expectativas que en las cuentas.

Fuente: GVC Gaesco

Publicaciones Anteriores:

Cómo leer el Daily Report

Base 100 y Sectores MSCI

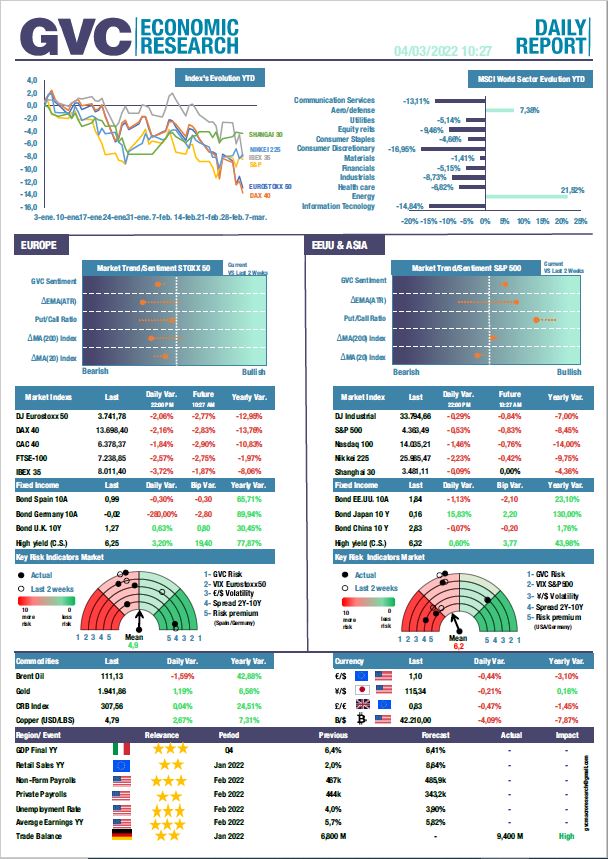

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

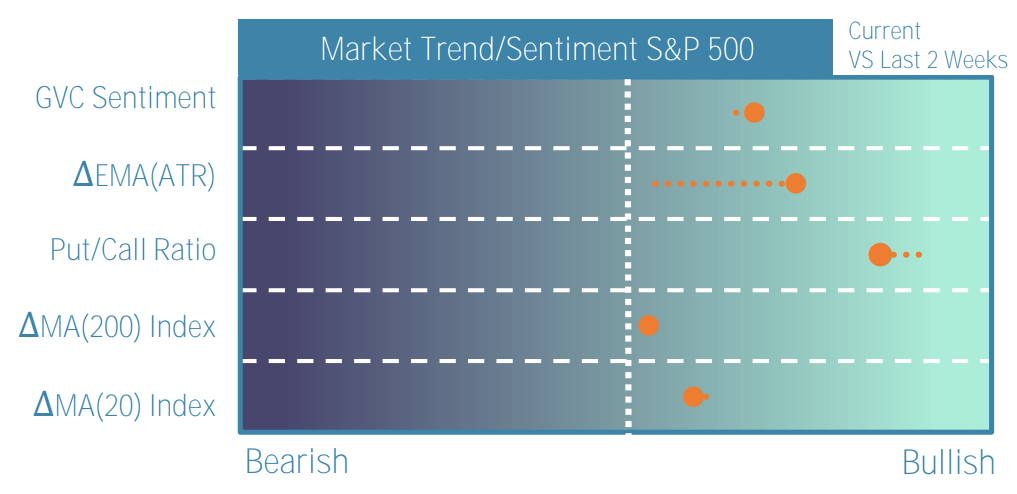

Gráfico Momentum

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

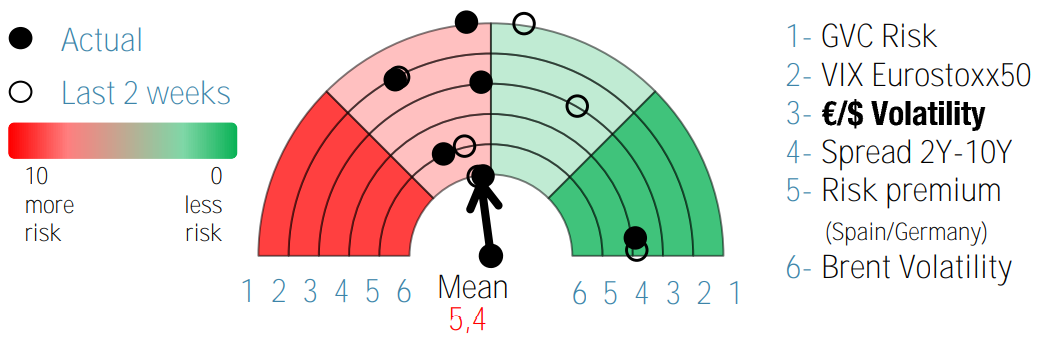

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

Últimos días

07/01/2025: Tensión geopolítica impacta selectivamente

por GVC Institute | Ene 7, 2026 | Daily

La sesión dejó un mercado más bien en fase de digestión que de corrección. El Ibex cerró con un avance muy contenido, del 0,19%, después de dos jornadas iniciales de año claramente alcistas que le habían llevado a marcar nuevos máximos históricos. Ayer volvió a tantear esa zona, con un máximo intradía en torno a los 17.740…

05/01/2026: Enero arranca con tono selectivo

por GVC Institute | Ene 5, 2026 | Daily

El mercado español arrancó 2026 con la inercia intacta de un año excepcional, probablemente irrepetible en términos estadísticos. Un 2025 con una subida cercana al 50% no es algo que se vea a menudo en un índice maduro como el Ibex 35, y menos aún sin un componente claramente especulativo. Ese contexto pesa, para…

02/01/2026: IBEX 35 modera tras máximos históricos

por GVC Institute | Ene 2, 2026 | Daily

El cierre adelantado del miércoles dejó al IBEX 35 ligeramente por debajo de máximos, con una corrección discreta del 0,27% hasta los 17.307 puntos, más propia de una pausa técnica que de un cambio de tono. Venía de marcar nuevos máximos históricos y el mercado, sencillamente, respiró. Movimientos poco dramáticos: Grifols…

24/12/2025: Sesión navideña sin dirección clara

por GVC Institute | Dic 24, 2025 | Daily

Parece que los inversores prefieren asegurar algunos beneficios en los últimos días hábiles de las bolsas europeas, o al menos eso es lo que transmitió la sesión de ayer, con ligeras correcciones en la mayoría de los mercados y cierta indeterminación de tendencia intradiaria. También la apertura de EE. UU., a pesar…

23/12/2025: Inversores consolidan beneficios antes de cierre

por GVC Institute | Dic 23, 2025 | Daily

Parece que los inversores prefieren asegurar algunos beneficios en los últimos días hábiles de las bolsas europeas, o al menos eso es lo que transmitió la sesión de ayer, con ligeras correcciones en la mayoría de los mercados y cierta indeterminación de tendencia intradiaria. También la apertura de EE. UU., a pesar de que allí…

22/12/2025: Carteras se posicionan para 2026

por GVC Institute | Dic 22, 2025 | Daily

Después de una semana abundante en información macro, los índices presentaron ganancias semanales significativas, incluyendo el viernes, en el que además coincidieron vencimientos de opciones y futuros de acciones e índices en la llamada cuádruple hora bruja, aunque fue más bien un día de transición en las bolsas, con los…

Últimas Semanas

Cycle Report EEUU 12/08/2022

por GVC Institute | Ago 12, 2022 | Cycle, EEUU

Estados Unidos permanece en una recesión técnica, de todas formas el deterioro en sus indicadores coincidentes todavía es moderado. Con el descenso de la inflación, veremos si el Soft-Landing buscado por la FED puede llegar a cumplirse. Los riesgos de mercado se mantienen constantes, con una mejora del spread 2A-10A, que, a pesar de seguir siendo negativo…

Cycle Report Europa 05/08/2022

por GVC Institute | Ago 5, 2022 | Cycle, Europa

El ciclo económico parece mejorar ante algunos indicadores de producción industrial que han sorprendido al alza, pero también hemos visto como los indicadores de confianza (PMI) siguen debilitándose. Los riesgos de mercado disminuyen…

Cycle Report EEUU 05/08/2022

por GVC Institute | Ago 5, 2022 | Cycle, EEUU

Estados Unidos se encuentra en recesión técnica mientras que los indicadores avanzados que hemos visto publicados esta semana sugieren que la recesión no está siendo profunda. Los riesgos de mercado se mantienen constantes, aún con el spread 2A-10A en negativo y con un…

Cycle Report Europa 29/07/2022

por GVC Institute | Jul 29, 2022 | Cycle, Europa

El ciclo sigue debilitándose debido en gran parte debido a una inflación más persistente y una velocidad de crucero que sigue mostrando desaceleración dentro de un ciclo expansivo aún. Los riesgos de mercado disminuyen notablemente gracias a la rebaja de los spreads y del mejor tono del VIX…

Cycle Report EEUU 29/07/2022

por GVC Institute | Jul 29, 2022 | Cycle, EEUU

El PIB entra en terreno recesivo al describir dos trimestres negativos en términos intertrimestrales. Estaríamos dentro de una fase desaceleración que podría profundizarse si la Reserva Federal sigue con su tono «hawkish. Los riesgos de mercado se mantienen constantes…

Cycle Report Europa 22/07/2022

por GVC Institute | Jul 22, 2022 | Cycle, Europa

El ciclo empieza a debilitarse, donde los indicadores de expectativas encabezan el deterioro. Tras la subida de tipos por parte del BCE, veremos como evoluciona el ciclo. Los riesgos de mercado disminuyen, entrando en una fase de neutralidad, donde la prima de riesgo española encabeza a los subindicadores con mayor incertidumbre…

El Mundo en una Página

- Evolución de los índices mundiales más relevantes.

- Sectores del MSCI World YTD.

- Indicadores de Momentum para Europa y Estados Unidos.

- Incrementos diarios y anuales de los índices y sus futuros.

- Velocímetro de Riesgo de Europa y Estados Unidos.

- Variación de Commodities y Divisas.

- Indicadores Macroeconómicos de la jornada.

Future

La mejor visualización del Momentum

El Riesgo a simple vista

Si buscas resultados distintos no hagas siempre lo mismo

-Albert Einstein