04/03/2026: Geopolítica sacude bolsas y petróleo

por GVC Institute | Mar 4, 2026 | Daily, Uncategorized

Daily Report

La sesión dejó bastante claro lo que pasa cuando el mercado deja de mirar crecimiento, inflación o bancos centrales… y de repente tiene que enfrentarse a un problema geopolítico serio. Ahí todo cambia. El detonante fue la escalada del conflicto con Irán y, sobre todo, el ruido creciente alrededor del cierre del Estrecho de Ormuz, un punto absolutamente crítico por donde pasa cerca de un tercio del petróleo mundial. Con ese escenario sobre la mesa, el crudo volvió a dispararse y el mercado hizo lo que suele hacer en estos casos: quitar riesgo de forma bastante rápida. En Europa el golpe fue importante, pero en España se notó aún más. El IBEX 35 encadenó dos sesiones muy duras y terminó acumulando una caída superior al 7% en apenas dos días. Llegó incluso a marcar niveles que no se veían desde abril de 2025. Y aquí hay un factor que pesa mucho: la propia estructura del índice. Es un mercado muy bancarizado, sí, pero también lleno de compañías muy sensibles a los costes energéticos y al coste de financiación. Cuando el petróleo se mueve con esta violencia, el mercado empieza a rehacer números casi de inmediato. Más energía cara implica más presión inflacionista para las economías importadoras, menos margen para que los bancos centrales bajen tipos y, en consecuencia, la posibilidad de que el dinero siga caro más tiempo del previsto. Y eso, claro, pasa factura. Sobre todo, a sectores muy intensivos en capital o con bastante deuda en balance. De ahí el castigo que vimos en compañías como Acciona, Solaria o Acerinox. Caídas muy fuertes en una jornada donde prácticamente no había refugios dentro del índice. La excepción volvió a ser Repsol. La petrolera encadenó su decimotercera sesión consecutiva al alza apoyada en el tirón del crudo, con el Brent Crude moviéndose ya por encima de los 85 dólares. Esa divergencia dentro del propio índice explica bastante bien lo que está pasando: más que un problema específico de España, estamos ante un ajuste global provocado por el shock energético. Fuera de aquí el panorama fue muy parecido. Las principales bolsas europeas terminaron con caídas en el entorno del 3%, con especial presión en Alemania e Italia. En Estados Unidos la sesión tampoco fue cómoda. El Dow Jones Industrial Average llegó a dejarse más de 700 puntos, mientras el S&P 500 y el Nasdaq Composite cedían alrededor de un 1,4%. En realidad, durante la sesión llegaron a caer bastante más. Y prácticamente todos los sectores en rojo, salvo el energético. Ni siquiera los activos refugio se libraron del todo. El oro corrigió parte de lo que había subido el día anterior y el CBOE Volatility Index —el conocido indicador del miedo de Wall Street— repuntó con fuerza hasta niveles que no se veían desde finales del año pasado. Cuando eso ocurre suele significar una cosa: el mercado está empezando a cubrirse frente a escenarios más incómodos. Ahora bien… con un poco de perspectiva, quizá conviene fijarse en un detalle que no es menor. El lunes el mercado pareció comprar de golpe el relato de un posible shock inflacionario derivado del encarecimiento de la energía. Sin embargo, si uno mira con calma la deuda americana, la señal no es tan contundente. La rentabilidad del bono estadounidense a diez años ni siquiera fue capaz ayer de cerrar el gap bajista que dejó abierto el pasado 12 de febrero en la zona del 4,102%. Y eso tiene bastante lectura. Porque si de verdad el mercado estuviera convencido de que el conflicto va a disparar los costes energéticos durante tiempo prolongado, ese hueco en el diez años probablemente ya sería historia… y estaríamos hablando de rentabilidades bastante más altas. Por eso quizá no sea descabellado pensar que el mercado, en caliente, pudo empezar cotizar ayer un shock inflacionario algo excesivo. Y a veces pasa. Cuando entra la geopolítica, el mercado primero reacciona… y luego, ya con la cabeza algo más fría, empieza a pensar. Y ahí es donde probablemente se van a decidir las próximas sesiones.

Fuente: GVC Gaesco

Publicaciones Anteriores:

Cómo leer el Daily Report

Base 100 y Sectores MSCI

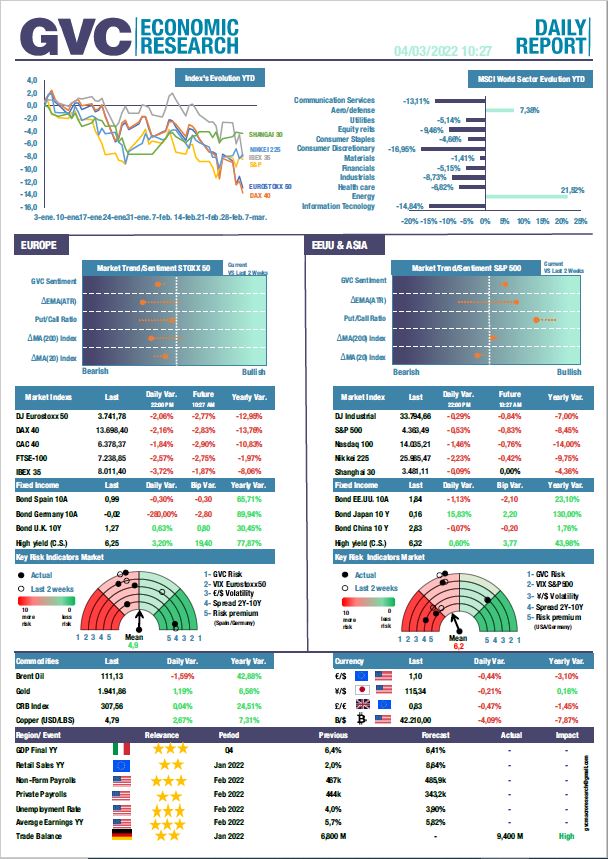

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

Gráfico Momentum

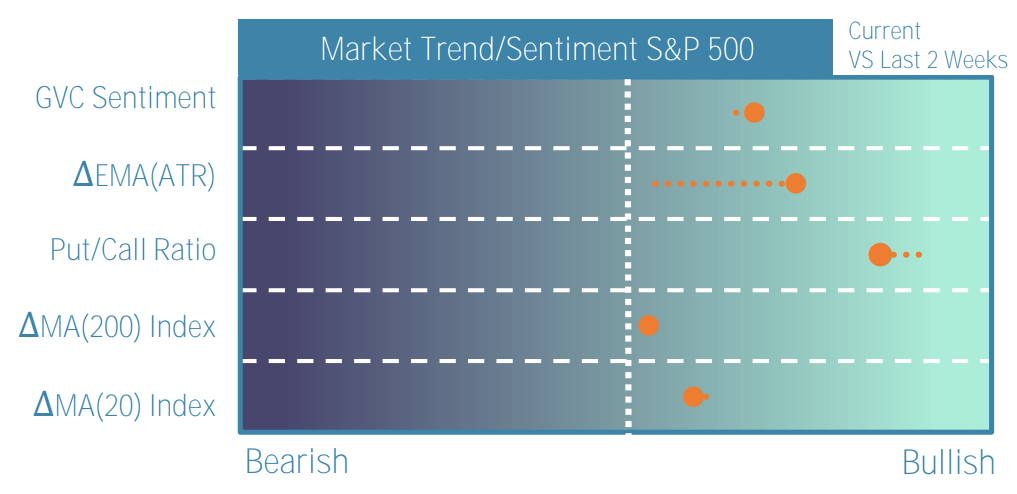

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

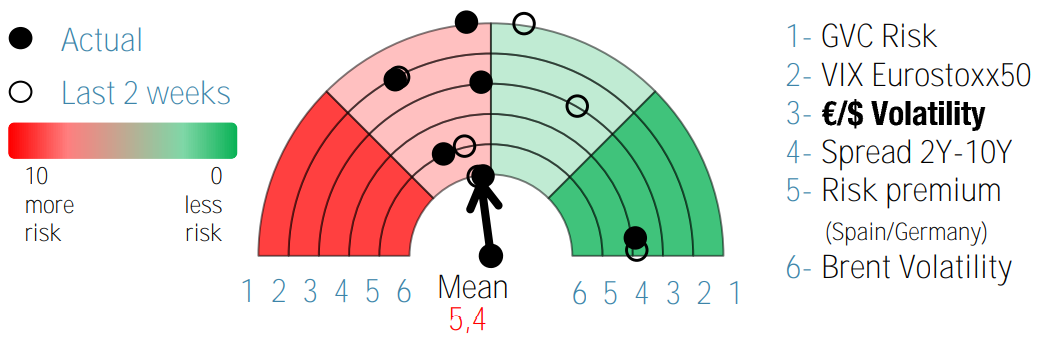

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

Últimos días

23/01/2026: La renta variable retoma impulso firme

por GVC Institute | Ene 23, 2026 | Daily

La sesión dejó un tono claramente constructivo en la renta variable española, apoyado más en el contexto que en un solo catalizador. Por un lado, los datos macro conocidos en Estados Unidos volvieron a confirmar que la economía americana sigue creciendo sin desbordar a la inflación, algo que el mercado agradece porque…

22/01/2026: Trump enfría tensiones y calma plazas

por GVC Institute | Ene 22, 2026 | Daily

La renta variable española logró recomponerse con más oficio que entusiasmo. Tras varias sesiones incómodas, el mercado encontró algo de alivio a primera hora de la tarde, cuando desde Washington se rebajó el tono respecto a Groenlandia. No es un asunto menor: el ruido geopolítico de los últimos días había…

21/01/2026: Ajuste bursátil europeo ante ruido político

por GVC Institute | Ene 21, 2026 | Daily

La sesión dejó un sabor conocido, de esos que no sorprenden, pero incomodan. El mercado español vivió su primer ajuste serio desde noviembre, y no tanto por un catalizador único como por la acumulación de frentes abiertos que vuelven a sincronizarse. El ruido político regresó con fuerza, esta vez desde Washington…

20/01/2026: Jornada de pausa en máximos recientes

por GVC Institute | Ene 20, 2026 | Daily

La sesión de ayer en la bolsa española se saldó con un ligero retroceso que, visto con perspectiva, tiene más de ejercicio de digestión que de corrección real. El mercado venía de marcar niveles exigentes, claramente por encima de los 17.650 puntos, y lo hizo además sin el contrapunto habitual de Wall Street, cerrado…

19/01/2026. Wall Street cierra con tono incierto

por GVC Institute | Ene 19, 2026 | Daily

Semana de mercado áspera, de esas que no se leen bien en un gráfico diario, pero sí en el comportamiento del dinero. El Ibex volvió a moverse en rangos amplios, con idas y vueltas constantes, pero con una disciplina que no se veía desde hace tiempo: cerrar arriba. Ocho semanas consecutivas en positivo no son fruto de la casualidad, y menos en un entorno donde el ruido político vuelve a marcar titulares a ambos lados del Atlántico. El saldo semanal fue modesto en apariencia, un 0,39%, pero suficiente para consolidar la zona de 17.700 puntos y seguir sumando máximos históricos con u

16/01/2025: Caídas selectivas en jornada ordenada

por GVC Institute | Ene 16, 2026 | Daily

La renta variable española volvió a dar una muestra de resistencia, aunque esta vez sin la inercia suficiente como para cerrar en positivo. El ajuste fue moderado y, sobre todo, ordenado, lo que dice bastante del momento actual: el mercado no está eufórico, pero tampoco tiene prisa por salir. La sesión fue…

Últimas Semanas

Cycle Report EEUU: La FED vuelve a subir tipos

por GVC Institute | Sep 23, 2022 | Cycle, EEUU

La Reserva Federal actúa tarde, pero de forma contundente y sube 75 puntos básicos hasta posicionar la horquilla entre 3%-3,25%. Es la tercera vez en este año y hay que remontarse hasta principios de los 80 para ver subidas similares. Se ha de recordar que con anterioridad, entre 2017 y 2018, la Fed ya subió los tipos de interés, de todas formas aquella vez fue mucho más muy gradual y paulatina hasta alcanzar el 2,5%. El dato de…

Cycle Report EEUU 16/09/2022

por GVC Institute | Sep 16, 2022 | Cycle, EEUU

Estados Unidos sigue mostrando un ciclo recesivo suave. No obstante, se empieza a observar que los indicadores más avanzados auguran que la velocidad de caída aumentará en los próximos meses. A nivel de riesgos, el dato de inflación ocasionó un fuerte repunte de la volatilidad en multitud de mercados. A la espera de los resultados del…

Cycle Report Europa 16/09/2022

por GVC Institute | Sep 16, 2022 | Cycle, EEUU

El deterioro del ciclo europeo sigue mostrando atisbos claros de caída en la actividad para el tercer trimestre. El ZEW, uno de los indicadores de referencia para describir el ciclo, nos refleja el peor dato del 2022. A nivel de riesgos, empeora la situación ante los datos macro y observamos incrementos de volatilidad en varios activos subyacentes…

Cycle Report Europa 09/09/2022

por GVC Institute | Sep 9, 2022 | Cycle, Europa

El deterioro del ciclo europeo sigue mostrando atisbos claros de caída de la actividad para el tercer trimestre. Sorprende el dato definitivo del PIB del segundo trimestre que muestra valores por encima de las estimaciones. A nivel de riesgos, nos encontramos en una situación mejor que la semana anterior. Con tensión en el VIX y el Eurostoxx 50 mostrando algunas figuras de giro…

Cycle Report EEUU 09/09/2022

por GVC Institute | Sep 9, 2022 | Cycle, EEUU

Estados Unidos sigue mostrando un ciclo recesivo suave, a pesar de presentar unos PMI que reflejan que su economía sigue en zona recesiva de momento los indicadores de producción siguen aguantando y además no se observa destrucción del empleo. No por ello deberemos de dejar de estar atentos a cómo evoluciona la inflación, clave de cara a la recuperación económica. A nivel de riesgos, mejoran…

Cycle Report EEUU 02/09/2022

por GVC Institute | Sep 2, 2022 | Cycle, EEUU

Estados Unidos sigue mostrando un ciclo recesivo suave. De momento los indicadores de producción siguen aguantando y de momento no se observa una destrucción del empleo. No por ello deberemos…

El Mundo en una Página

- Evolución de los índices mundiales más relevantes.

- Sectores del MSCI World YTD.

- Indicadores de Momentum para Europa y Estados Unidos.

- Incrementos diarios y anuales de los índices y sus futuros.

- Velocímetro de Riesgo de Europa y Estados Unidos.

- Variación de Commodities y Divisas.

- Indicadores Macroeconómicos de la jornada.

Future

La mejor visualización del Momentum

El Riesgo a simple vista

Si buscas resultados distintos no hagas siempre lo mismo

-Albert Einstein