06/03/2026: Volatilidad y crudo marcan la sesión

por GVC Institute | Mar 6, 2026 | Daily

Daily Report

La sesión volvió a dejar claro que el mercado sigue moviéndose al ritmo que marca la geopolítica. Ahora mismo pesa más eso que cualquier otro factor. Y cuando el foco está ahí, lo normal es que la volatilidad no dé demasiadas treguas. El índice español volvió a vivir una jornada bastante movida, con más de 400 puntos de diferencia entre el mejor y el peor momento del día. La mañana, de hecho, empezó con un tono bastante distinto al que terminó viendo el mercado. Durante varias horas el Ibex llegó a subir más de un 1% y daba la sensación de que podía consolidar parte del rebote de sesiones anteriores. Pero a medida que avanzó la tarde y Wall Street abrió con caídas, el ánimo cambió rápido. Las ventas fueron ganando terreno y el selectivo acabó cerrando con un descenso del 1,38%, hasta los 17.245 puntos, perdiendo otra vez la referencia de los 17. 300.Dentro del índice hubo movimientos bastante claros. En el lado de las caídas destacaron valores muy sensibles al ciclo o al sentimiento global. ArcelorMittal fue uno de los más castigados, con un retroceso superior al 6%, reflejando esa mayor prudencia que suele aparecer cuando el mercado empieza a descontar más incertidumbre económica. También cedieron con fuerza Indra, que perdió algo más de un 4%, y IAG, con descensos cercanos al 3,5%, en un contexto donde el repunte del petróleo tampoco ayuda precisamente a las aerolíneas. En el lado contrario de la tabla aparecieron algunos nombres que lograron resistir mejor el tono del mercado. Grifols fue uno de los valores más destacados de la jornada después de recibir un respaldo importante por parte de analistas internacionales, que elevaron de forma notable su precio objetivo. Ese cambio de percepción dio algo de oxígeno al valor, que cerró con una subida cercana al 2%. También logró avanzar Amadeus, con una ganancia próxima al 1,8%, mientras que Repsol terminó ligeramente en positivo, apoyada en el movimiento al alza del petróleo. Y es que el crudo volvió a ser uno de los grandes protagonistas del día. El Brent, referencia en Europa, ya se mueve en la zona de los 84 dólares por barril, mientras que el crudo estadounidense llegó a acercarse a los 80 dólares tras las últimas tensiones en Oriente Medio. El foco vuelve a estar puesto en el estrecho de Ormuz, un punto clave para el comercio energético mundial. Por esa ruta pasa entre el 20% y el 30% del transporte global de petróleo y gas, así que cualquier amenaza sobre el tráfico marítimo en la zona tiene un impacto inmediato en los precios. Con ese telón de fondo, el dólar sigue actuando como refugio y las bolsas europeas se movieron con bastante cautela. Los principales índices del continente cerraron con descensos cercanos al 1,5%, en una sesión que fue perdiendo fuerza a medida que avanzaba la tarde y Wall Street profundizaba en las caídas. Dentro del sector financiero, el mercado también estuvo pendiente de una información relacionada con la quiebra de una entidad hipotecaria británica vinculada a Market Financial Solutions y la exposición que podría tener Banco Santander a una cartera de hipotecas asociada a esa firma. Según las informaciones publicadas, la exposición estaría respaldada por activos hipotecarios, pero aun así el valor se vio presionado durante la sesión. En Estados Unidos, por su parte, la atención siguió muy centrada en el sector tecnológico. Las declaraciones del consejero delegado de NVIDIA, Jensen Huang, sobre la inversión en OpenAI volvieron a poner sobre la mesa hasta qué punto la inteligencia artificial sigue siendo uno de los grandes motores del mercado. En paralelo, algunas compañías también dejaron titulares relevantes. Broadcom presentó resultados trimestrales sólidos, con ingresos y beneficios por encima de lo esperado, lo que impulsó sus acciones durante la sesión. Y Berkshire Hathaway anunció la reactivación de su programa de recompra de acciones, un movimiento que muchos inversores interpretan como una señal de confianza en el valor intrínseco de la compañía, una decisión en la que sigue teniendo mucho peso la figura de Warren Buffett. En definitiva, el mercado sigue navegando en un entorno donde la visibilidad es limitada. Con el petróleo al alza, el dólar fortaleciéndose y la geopolítica marcando el ritmo de las sesiones, lo lógico es que la volatilidad siga siendo protagonista durante un tiempo. Y los inversores, poco a poco, parecen asumir que tocará convivir con ella.

Fuente: GVC Gaesco

Publicaciones Anteriores:

Cómo leer el Daily Report

Base 100 y Sectores MSCI

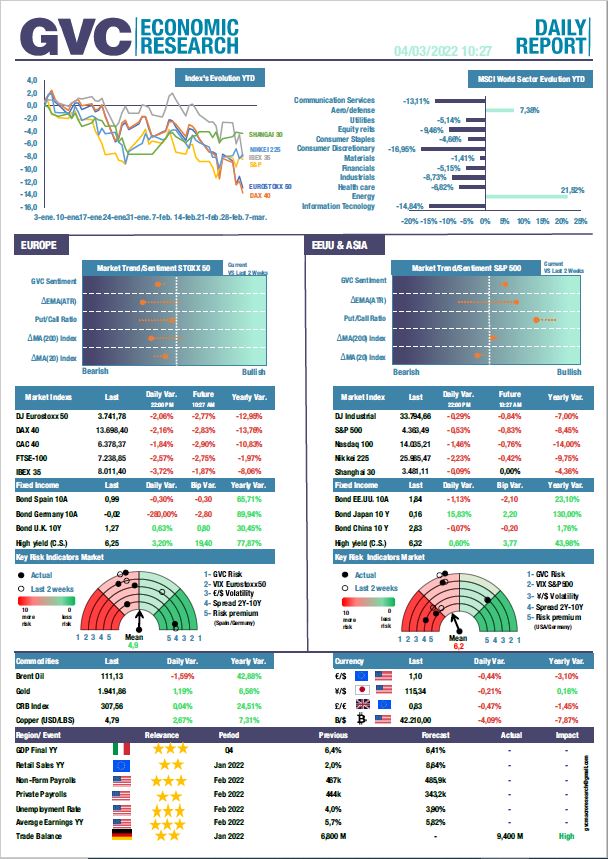

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

Gráfico Momentum

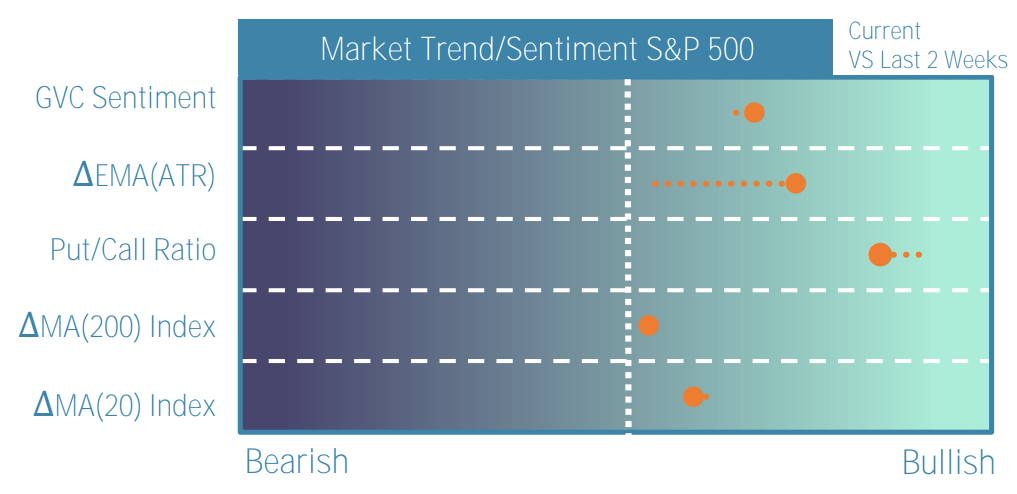

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

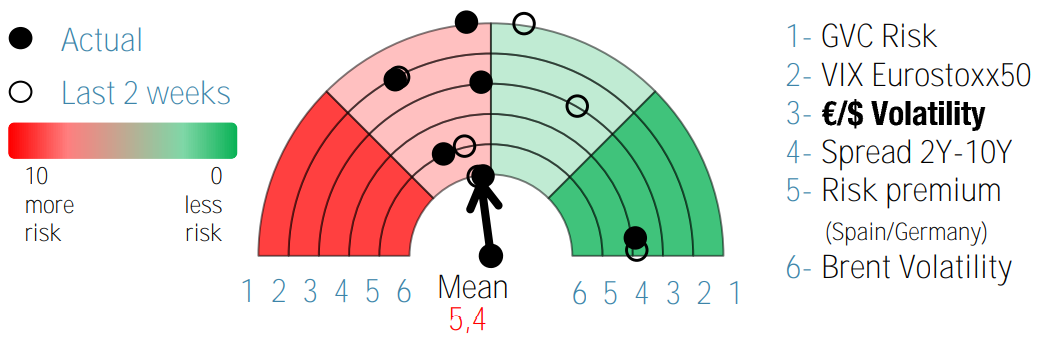

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

Últimos días

11/02/2026: Volatilidad domina pese a índices fuertes

por GVC Institute | Feb 11, 2026 | Daily

La jornada del martes volvió a servir como recordatorio de que 2026 no está siendo un año cómodo para el inversor, aunque los índices insistan en moverse cerca de máximos. Cuatro récords históricos en febrero no han suavizado el pulso del mercado. Al contrario: la tónica dominante es la de movimientos bruscos…

10/02/2026: Mercados estabilizados tras ruido bancario

por GVC Institute | Feb 10, 2026 | Daily

La renta variable española ha vuelto a coger tono y lo ha hecho con cierta convicción, recuperando los 18.000 puntos tras una semana incómoda, marcada por el ruido posterior a los resultados bancarios. El mercado hizo lo que suele hacer en estos casos: ajustar expectativas, digerir titulares y, una vez asentado…

09/02/2026: Rotación sectorial sin sobresaltos en bolsa

por GVC Institute | Feb 9, 2026 | Daily

La semana ha servido más para ordenar ideas que para hacer grandes movimientos. El Ibex venía de marcar máximos históricos y lo lógico era ver algo de ajuste y digestión, y eso es exactamente lo que ha pasado. Nada preocupante. El índice ha consolidado en la parte alta del rango, con un balance final ligeramente positivo…

06/02/2026: Banca sufre ajuste tras semanas de presión

por GVC Institute | Feb 6, 2026 | Daily

La jornada dejó una de esas sacudidas que, con los años, se aprende a leer sin dramatismo, pero tampoco con indiferencia. El mercado español corrigió con fuerza, la mayor desde noviembre, y lo hizo de la forma más incómoda posible: concentrando el castigo donde más cómodo se sentía el consenso. El Ibex se aleja…

05/02/2026: Tecnológicas ajustan ante menor paciencia

por GVC Institute | Feb 5, 2026 | Daily

La sesión dejó la sensación, ya conocida, de un mercado que avanza con dificultad cuando uno de sus pesos pesados decide ponerse de perfil. El Ibex volvió a moverse de menos a más, pero terminó sin brillo, condicionado por el castigo a Banco Santander. No es que los números ofrecidos por la entidad fuesen flojos…

04/02/2026: Tecnológicas lideran tomas de beneficios

por GVC Institute | Feb 4, 2026 | Daily

Por la mínima, pero el Ibex avanzó ayer en medio de una sesión de volatilidad en los mercados. El nuevo cierre de la administración americana y los temores a los efectos de la IA en sectores como el software tienen teóricamente parte de culpa de esa volatilidad, pero en verdad pensamos que son excusas para…

Últimas Semanas

Cycle Report 04/11/2022: La Fed sube tipos

por GVC Institute | Nov 4, 2022 | Cycle, EEUU

El Comité Federal de Mercado Abierto (FOMC) de la FED ha tomado la decisión de subir los tipos de interés en 75 puntos básicos por cuarta vez consecutiva este año situándolos en el rango 3,75%-4,00%.

Cycle Report EE.UU. 28/10/2022: Estados Unidos sale de la recesión técnica

por GVC Institute | Oct 28, 2022 | Cycle, EEUU

Estados Unidos deja la recesión técnica tras la primera estimación del tercer trimestre donde el PIB real aumentó un 2,6% después de haber disminuido un 0,6% en el segundo trimestre…

Cycle Report Europa 28/10/2022: Alemania resiste

por GVC Institute | Oct 28, 2022 | Cycle, Europa

Alemania resiste y publica un PIB del tercer trimestre por encima de las previsiones, y se sitúa un 0,3% por encima del segundo trimestre de 2022., ajustado a efectos de precios, estacionales y de calendario. Después del ligero aumento en el segundo trimestre de 2022 (+0,1 %), la economía alemana siguió manteniéndose firme a pesar de las difíciles condiciones económicas mundiales con la pandemia del coronavirus en curso, las cadenas de suministro interrumpidas, el aumento de los precios y la guerra en Ucrania. La producción económica en el tercer trimestre de 2022 estuvo impulsada principalmente por el gasto…

Cycle Report Europa 21/10/2022: El R.U. no remonta

por GVC Institute | Oct 21, 2022 | Cycle, Europa

En poco más de dos meses, la economía inglesa ha vivido la dimisión de dos primeros ministros y la muerte de la reina Isabel II. En un país que se caracteriza por un estricto rigor, parece que en su economía hay algo que no funciona correctamente. La dimisión de Liz Truss tras el anuncio de sus rebajas fiscales provocó una gran sacudida en los mercados financieros. Disminuir los impuestos es bueno, pero siempre y cuando…

Cycle Report EE.UU. 21/10/2022: El indicador líder (LEI)

por GVC Institute | Oct 21, 2022 | Cycle, EEUU

La economía estadounidense sigue resistiendo bien la desaceleración, pero los datos que van conociéndose reflejan que enfría. El LEI (Leading Economic Indicator), un indicador estadounidense líder que predice la actividad económica futura muestra cifras bajas para septiembre y apunta a una crisis en la economía estadounidense. El índice cayó un 0,4% en septiembre en comparación con el mes anterior y hasta un 2,8 por ciento en el período de seis meses. Si parametrizamos los datos, el punto más bajo de la actividad…

Cycle Report EE.UU.14/10/2022: La inflación no concede y el desempleo se incrementa

por GVC Institute | Oct 14, 2022 | Cycle, EEUU

Los datos estadounidenses de esta semana muestran que los precios siguen lejos de relajarse. Respecto al mercado laboral, sabiendo los datos de empleo de la semana pasada observamos un mercado laboral robusto aunque empezamos a observar poco a poco incrementos de las peticiones de desempleo. A nivel de riesgos, la renta fija sigue mostrando…

El Mundo en una Página

- Evolución de los índices mundiales más relevantes.

- Sectores del MSCI World YTD.

- Indicadores de Momentum para Europa y Estados Unidos.

- Incrementos diarios y anuales de los índices y sus futuros.

- Velocímetro de Riesgo de Europa y Estados Unidos.

- Variación de Commodities y Divisas.

- Indicadores Macroeconómicos de la jornada.

Future

La mejor visualización del Momentum

El Riesgo a simple vista

Si buscas resultados distintos no hagas siempre lo mismo

-Albert Einstein