03/03/2026: Geopolítica golpea con fuerza al IBEX

por GVC Institute | Mar 3, 2026 | Daily

Daily Report

La sesión del lunes dejó un mensaje bastante claro en el mercado: cuando la geopolítica entra con fuerza en escena, todo lo demás pasa a un segundo plano. Las bolsas europeas sufrieron ventas generalizadas, pero en el caso español el ajuste fue especialmente intenso. El IBEX 35 firmó su peor jornada desde comienzos de abril y volvió a situarse claramente por debajo de los 18.000 puntos. Más que un problema técnico o de niveles, fue un movimiento de reducción de riesgo bastante evidente. El detonante está en la escalada militar en Oriente Medio tras los ataques coordinados de Estados Unidos e Israel sobre Irán durante el fin de semana. La muerte del líder supremo iraní y la respuesta posterior de Teherán elevan el conflicto a un nivel que el mercado no puede ignorar. Cuando aparece un escenario de confrontación directa entre potencias, el comportamiento suele ser bastante previsible: sale dinero de la renta variable y busca refugio en activos más defensivos o ligados a materias primas. Eso se vio con claridad durante la jornada. Subieron con fuerza el petróleo, el gas, el oro, el índice de volatilidad e incluso Bitcoin, mientras las bolsas caían prácticamente en bloque. El Brent llegó a rozar los 82 dólares en los primeros compases de la sesión europea antes de moderarse ligeramente y estabilizarse algo por debajo de los 80. El foco inmediato del mercado está en el Estrecho de Ormuz, un punto crítico del comercio energético mundial por donde transita una parte muy significativa del petróleo que se consume a nivel global. Cualquier amenaza real sobre ese paso tendría impacto inmediato en los precios. Y ahí aparece la segunda derivada que empieza a preocupar a los inversores. Si el crudo se mantiene durante tiempo en niveles elevados, o incluso supera la zona de los 100 dólares, el impacto inflacionista sería evidente. Eso complicaría bastante el escenario que los bancos centrales tenían en mente para los próximos meses. Las expectativas de bajadas de tipos podrían retrasarse o incluso quedar en pausa si la tensión energética se prolonga. En ese contexto se entiende bien el comportamiento del mercado español. El IBEX tiene una composición muy particular, con un peso elevado en banca, consumo global y turismo, y una presencia bastante limitada de valores defensivos o energéticos. Cuando el mercado entra en modo aversión al riesgo, esa estructura suele pasar factura. Las caídas se concentraron precisamente en los pesos pesados más ligados al ciclo económico. Los bancos lideraron los recortes, con descensos relevantes en Santander, mientras que el consumo global también sufrió con la caída de Inditex. El sector aéreo tampoco escapó al ajuste, con retrocesos importantes en IAG ante el impacto que un escenario de tensión internacional puede tener tanto en el tráfico como en los costes operativos. En el lado contrario, las pocas excepciones llegaron del sector energético. Repsol destacó claramente gracias al repunte del crudo, mientras Naturgy y, en menor medida, Cellnex lograron mantenerse en terreno positivo. No es algo extraño: en momentos de tensión geopolítica el mercado suele buscar refugio en compañías vinculadas a materias primas o con ingresos más estables. En el resto de Europa el patrón fue muy parecido. Petroleras y algunos valores defensivos resistieron mejor, mientras industriales, automoción o consumo lideraban las caídas. Dentro del continente, el mercado alemán y el español fueron los que registraron los ajustes más intensos. Al otro lado del Atlántico la reacción fue algo más moderada. Wall Street comenzó la sesión con tono débil, pero a medida que avanzaba la jornada el mercado fue estabilizándose e incluso el Nasdaq llegó a girarse ligeramente al alza. El repunte del petróleo sí se reflejó con claridad en el comportamiento del sector energético, con subidas en compañías como Exxon, Chevron o ConocoPhillips, que aprovecharon el movimiento del crudo. En paralelo, la renta fija también reflejaba cierto ajuste, con repuntes moderados en las rentabilidades de los bonos tanto en Europa como en Estados Unidos. No es un movimiento dramático, pero sí una señal de que el mercado empieza a incorporar un escenario energético potencialmente más complejo. A todo esto, se suma otro elemento que introduce incertidumbre adicional: la relación entre Estados Unidos y China. La ofensiva militar contra Irán llega en un momento delicado, justo antes del viaje que Donald Trump tiene previsto realizar a Pekín a finales de marzo. Desde China ya han condenado abiertamente el ataque contra el líder iraní, lo que añade cierta tensión diplomática en un momento en el que la tregua comercial entre ambas potencias sigue siendo frágil. En definitiva, la clave ahora no está tanto en lo ocurrido durante la sesión del lunes, sino en la duración del conflicto. Si la situación se contiene, el mercado probablemente terminará absorbiendo el impacto. Pero si la escalada continúa y empieza a afectar al suministro energético o al equilibrio geopolítico global, entonces el escenario cambia y las implicaciones económicas podrían ser bastante más profundas.

Fuente: GVC Gaesco

Publicaciones Anteriores:

Cómo leer el Daily Report

Base 100 y Sectores MSCI

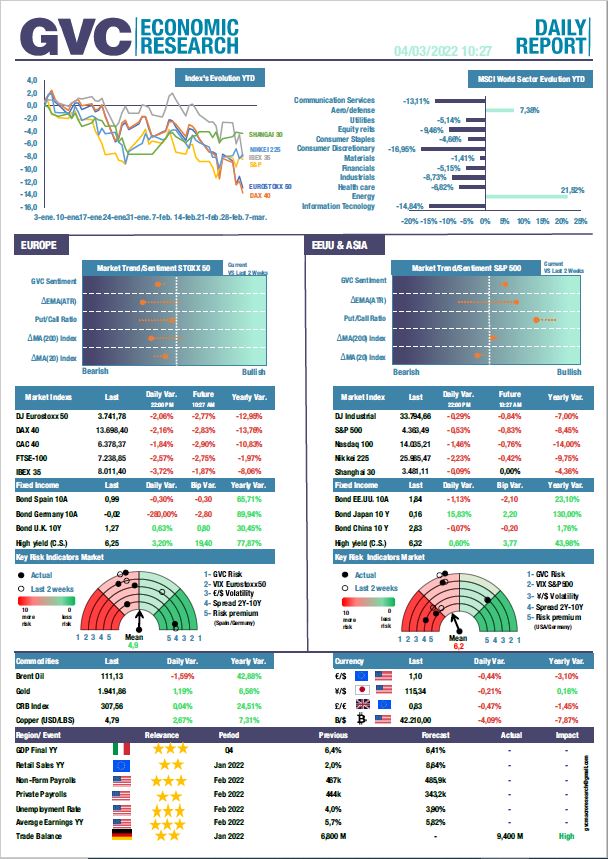

- A lo largo de distintos gráficos se detalla la situación actual de los mercados internacionales. Empezando por el gráfico de la evolución de los índices:

Calculado desde el 31/12/2021, se muestra la evolución de los distitntos índices del globo en base 100. A partir de este gráfico se puede comparar de forma eficaz el rendimiento de cada uno de ellos y comprarbar de un vistazo quienes son los perdederes y ganadores en el mundo.

- Junto al gráfico en base 100 de los índices se encuentra el gráfico de barras del rendimiento de los distintos sectores del MSCI:

En función de la coyuntura económica que se encuentre el mundo se observa un mejor rendimiento en ciertos sectores concretos.

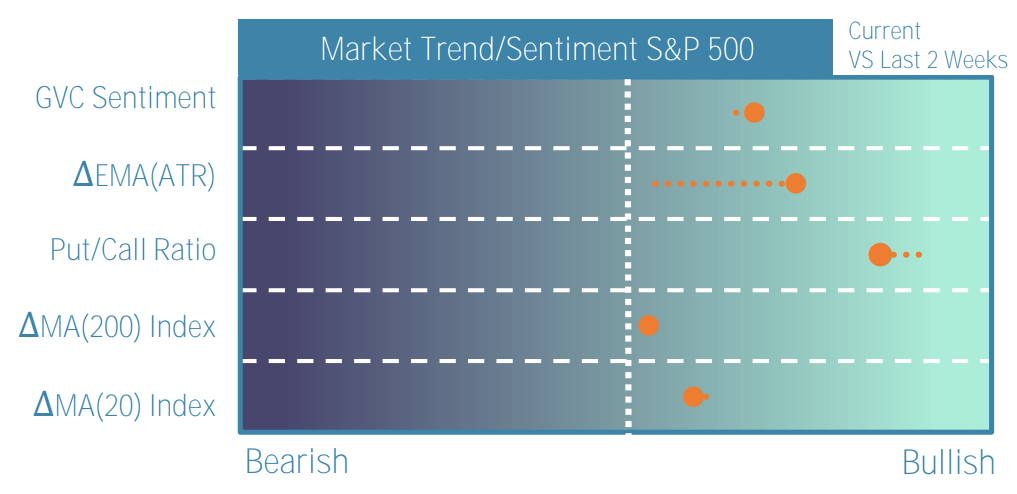

Gráfico Momentum

- En esta parte del informe se muestra el índicador GVC Momentum y sus distintos subindicadores:

En cada franja horizontal se marca la posición actual de cada índicador (nombrado a la izquierda) con una bola naranja. En función de su situación se puede interpretar cada uno de ellos como una señal alcista (bullish) o bajista (bearish). Cuanto más a la derecha, más alcista será la descripción que aporten, y cuanto más a la izquierda más bajista. Hay una liniea blanca punteada en el centro del gráfico para diferenciar ambos escenarios.

Por otro lado, además de la situación actual el gráfico también presenta el valor que mostraba cada indicador hace dos semanas. Esto viene representado por una cola punteada que une ambos instantes, es decir el extremo de la cola se corresponde al valor de hacer 2 semanas. Se ha de entender que si una bola se encuentra sin cola significa que el valor actual del indicador en cuestión coincide con el de hace dos semanas (tal y como ocurre en el gráfico de arriba con el subíndicador MA(200)).

Evolución de índices y bonos gubernamentales

- Justo abajo del gráfico de Momentum se encuentran un conjunto de 4 tablas que incorporan datos relevantes de la renta fija y variable del mundo:

Las dos primeras tablas corresponden a datos relacionados con la renta variables. Cada una de ellas está divida en columnas que correponden a:

- Last: Último precio de cierre (22:00 del día anterior)

- Daily Var.: Rendimiento del día anterior

- Future: Rendimiento actual (respecto al valor de apertura) del futuro correspondiente al índice en cuestión

- Yearly Var.: Rendimiento anual

Las dos siguientes tablas corresponden a datos relevantes sobre la renta fija. Cada una de ellas está divida en columnas que correponden a las vistas arriba, a parte se añade una más:

- Bip Var.: Variación del día anterior en puntos básicos

Para los bonos High Yield se ha utilizado como referencia el índice de Credit Suisse AG.

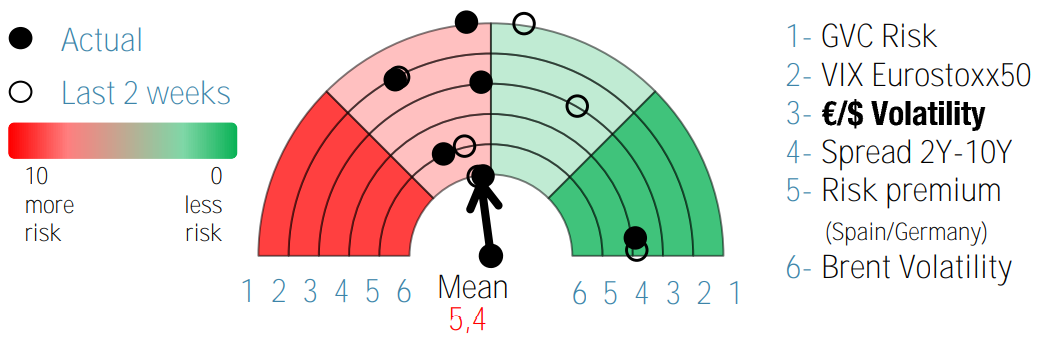

Velocímetro del Riesgo

- Con todos los datos actuales ya presentados, pasamos a los riesgos que subyacen en cada mercado. En este gráfico semicircular se muestra tanto el índicador GVC Risk como otros índicadores de riesgo.

Últimos días

15/01/2025: Bolsa española avanza pese a incertidumbres

por GVC Institute | Ene 15, 2026 | Daily

La bolsa española volvió a avanzar, con ese paso corto pero firme que viene marcando desde hace meses y que, más que inaugurar 2026, parece una prolongación natural de lo visto en la segunda mitad de 2025. No hay euforia ni volumen desbordante, pero sí una constancia poco habitual: séptimo máximo anual y vigésimo segundo…

14/01/2025: Banca impulsa mercado con disciplina

por GVC Institute | Ene 14, 2026 | Daily

La bolsa española volvió a dejar una de esas sesiones que, vistas en frío, dicen más de fondo que de forma. Mucho movimiento intradía, sensación de mercado nervioso, titulares cruzados, y al final un cierre prácticamente plano que, sin embargo, vuelve a marcar máximos históricos. El Ibex se permitió el lujo de tantear de nuevo…

13/01/2025: Mercados tensos ante politización de la Fed

por GVC Institute | Ene 13, 2026 | Daily

Los inversores vuelven a comprobar que, en mercado, la suma de factores no siempre altera el producto. La foto fija de la sesión invita a pensar en calma: ligeras ganancias, un Ibex 35 que marca por los pelos nuevos máximos históricos —los quintos del año en apenas siete sesiones— y una sensación superficial de continuidad…

12/01/2025: Datos EEUU equilibran perspectivas económicas

por GVC Institute | Ene 12, 2026 | Daily

La sesión dejó un sabor algo más plano en el mercado español, pero conviene no confundir pausa con agotamiento. El IBEX cerró prácticamente en tablas tras haber marcado la víspera un nuevo máximo histórico, y eso, a estos niveles, es casi una señal de salud. El mercado venía de varios días de avance sostenido y lo…

09/01/2025: Selectividad y convicción en renta variable

por GVC Institute | Ene 9, 2026 | Daily

La renta variable española volvió a demostrar ayer que sabe avanzar incluso cuando el tono de fondo no acompaña. El mercado sigue instalado en una volatilidad persistente, casi estructural, que no ha desaparecido pese a los tres máximos previos del ejercicio. Aun así, el índice logró salvar la sesión gracias…

08/01/2025: Mercado europeo ajusta tras racha alcista

por GVC Institute | Ene 8, 2026 | Daily

Cuarta sesión del año y primera señal de cansancio para el Ibex 35, que interrumpía una racha impecable más por pura aritmética de mercado que por un deterioro real del escenario. Tras varios días de avance sin apenas fricción, la toma de beneficios se imponía, con la banca y Repsol concentrando buena parte de la presión…

Últimas Semanas

Cycle Report Europa 02/09/2022

por GVC Institute | Sep 2, 2022 | Cycle, Europa

El deterioro del ciclo europeo sigue mostrando atisbos claros de caída de la actividad. Los PMI se ubican en terreno recesivo pero sin mostrar fuertes caídas. Peor situación es la que refleja Gran Bretaña con unos indicadores avanzados que muestran un ciclo más…

Cycle Report Europa 26/08/2022

por GVC Institute | Ago 26, 2022 | Cycle, Europa

El deterioro del ciclo europeo se acelera, encontrándose al borde de la recesión a las puertas del final de la época estival. En este sentido, PIB de alemán del segundo trimestre se sitúa este segundo trimestre en 0,1% confirmando lo comentado. Por otro lado, los PMI ya se encuentran por debajo de 50 y además, los precios de los futuros sobre la electricidad alemana siguen…

Cycle Report EEUU 26/08/2022

por GVC Institute | Ago 26, 2022 | Cycle, EEUU

Estados Unidos permanece en una situación general de indecisión a esperas de saber el camino que tomará la FED respecto a los tipos de interés en los próximos meses. Estaremos atentos a la evolución de la inflación, de la ya entrada recesión técnica y sobre la coyuntura económica mundial, tanto en la guerra de Ucrania como en la grave situación de incertidumbre China…

Cycle Report EEUU 19/08/2022

por GVC Institute | Ago 19, 2022 | Cycle, EEUU

Estados Unidos permanece en una situación general de indecisión en todos los vértices estudiados en nuestro triangulo. Un ciclo económico dependiente de la inflación, la FED, la recesión técnica y la coyuntura económica mundial, tanto en la guerra de Ucrania como en la situación de incertidumbre grave China…

Cycle Report Europa 19/08/2022

por GVC Institute | Ago 19, 2022 | Cycle, Europa

La situación europea entra en una coyuntura general de incertidumbre. El deterioro en el ciclo se amplifica, encontrándose al borde de la recesión. En este sentido, el PIB de la eurozona se ha situado este segundo trimestre en 0,6% intermensualmente, un valor por debajo de lo esperado. Los principales motivos…

Cycle Report Europa 12/08/2022

por GVC Institute | Ago 12, 2022 | Cycle, Europa

El ciclo económico se encuentra en una dicotomía, donde los indicadores de sentimiento se debilitan mientras que la mayor parte de coincidentes siguen mostrando una expansión cada vez más moderada. Esta situación nos determina un ciclo Europeo muy sensible y cercano a la recesión. Los riesgos de mercado se mantienen constantes, donde la mayor parte de subindicadores se encuentran con más incertidumbre que hace dos semanas…

El Mundo en una Página

- Evolución de los índices mundiales más relevantes.

- Sectores del MSCI World YTD.

- Indicadores de Momentum para Europa y Estados Unidos.

- Incrementos diarios y anuales de los índices y sus futuros.

- Velocímetro de Riesgo de Europa y Estados Unidos.

- Variación de Commodities y Divisas.

- Indicadores Macroeconómicos de la jornada.

Future

La mejor visualización del Momentum

El Riesgo a simple vista

Si buscas resultados distintos no hagas siempre lo mismo

-Albert Einstein